- 土地売却にかかる税金は4つある

- 譲渡所得税・住民税・印紙税・登録免許税の中で最も高い税金となるのは譲渡所得税

- 土地を高く売るには信頼できる不動産会社選びが重要になる

土地を売却した場合、様々な税金が掛かります。できれば利益を多く出すために納税額を抑えたいところです。「節税する効果的な方法はないのだろうか?」と、悩んでおられる方はいませんか?実は売却のタイミングや特別控除額の特例などを把握することにより効果的に節税することができます。

多くの不動産に関する悩み事や相談事を解決してきた不動産コンサルタントが土地売却に関わる税金の種類や特別控除の特例、売却のタイミング、確定申告、節税方法、売却金額を高くするコツを解説します。特別控除の特例などの制度を上手く活用して節税し、土地売却を得意とする不動産会社に売却を依頼することにより、手取り収入の最大化を図ることができます。

土地売却にかかる税金は4つ

土地売却に関わる税金は譲渡所得税・住民税・印紙税・登録免許税の4つです。しかし納税額は少しでも抑えたいところです。税金の種類によっては控除できる制度もあります。下記で、それぞれの税金の概要や節税方法などを解説します。

所得税と住民税は譲渡所得の金額に比例して課税される

不動産を売却した場合の譲渡所得税・住民税は、譲渡所得の金額に比例して課税されます。したがって譲渡所得がマイナスになれば、所得税・住民税の課税はありません。また不動産を売却した場合の譲渡所得税・住民税は分離課税となっていますので、他の所得の所得税・住民税とは分離して課税されます。

譲渡所得の計算式と計算例

譲渡所得は土地などの資産を譲渡(売却など)することによって、生じる所得のことです。譲渡所得の計算式は下記の通りです。

譲渡所得 = 売却価格 ―(取得費 + 譲渡費用)

- 取得費 :土地の購入費、測量費、購入に掛かった仲介手数料、契約書への印紙代など

- 譲渡費用 :売却に掛かった仲介手数料、解体費、契約書への印紙代など

譲渡所得の実際の課税対象額は、さらに

- 特別控除額

を差し引いた金額です。

課税譲渡所得 = 売却価格 ―(取得費 + 譲渡費用)― 特別控除額

課税譲渡所得に税率を乗じて所得税・住民税を算出します。

譲渡所得税・住民税 = 課税譲渡所得 × 税率

税率は所有期間により異なります。所有期間は土地の取得日翌日から起算し、譲渡(売却など)した年の1月1日までです。

- 長期譲渡所得:5年を超える所有期間

- 短期譲渡所得:5年以下の所有期間

として分類し課税されます。

また平成25年より令和19年まで「復興特別所得税」が設定されました。これは、東日本大震災の復興のための財源確保を目的としています。税率は所得税の2.1%となります。

- 長期譲渡所得の場合:所得税率15% × 2.1% = 0.315%

- 短期譲渡所得の場合:所得税率30% × 2.1% = 0.630%

以上をまとめますと下表の通りです。

| 税金の種類 | 長期譲渡所得税率 | 短期譲渡所得税率 |

| 譲渡所得税 | 15% | 30% |

| 住民税 | 5% | 9% |

| 復興特別所得税 | 0.315% | 0.63% |

| 合 計 | 20.135% | 39.63% |

所有期間5年以内に土地を売却しますと税率が39.63%となり、高い税金を納税することになります。所得税・住民税対策としては5年超の所有期間とすることが必要です。

【事例1】

下表の様な土地の売買を行った場合、課税譲渡所得を算出します。

| 購入時 | 売却時 | |

| 土地価格 | 4,000万円 | 4,500万円 |

| 諸費用(仲介手数料・印紙代) | 120万円 | 140万円 |

課税譲渡所得 = 4,500万円 ―(4,000万円+120万円+140万円)= 240万円

課税譲渡所得240万円に対して税率を乗じて税額を算出します。今回の事例では課税譲渡所得がプラスになりますので課税されます。課税譲渡所得がマイナスになる場合、課税されることはありません。

印紙税は利益が出なくても課税対象になっている

印紙税は課税譲渡所得がマイナスの場合でも課税対象になります。印紙税は印紙税法により規定されています。課税文書(売買契約書など)に対して課税される税金です。税額は契約書に記載される金額に応じて決められています。売主と買主が、それぞれの売買契約書に印紙を貼ることにより印紙税を納税します。

印紙税の節税対策は一方の売買契約書をコピーとして保管します。コピーの売買契約書には印紙税は掛かりません。例えば売主はコピーの売買契約書を所持し、買主は売買契約書原本を所持しますと一通分の印紙代の節税になります。

土地引き渡し時にかかる登録免許税

土地を売却するなどの引渡しを行う際、名義変更や抵当権設定が施されていれば抵当権の抹消手続きが必要になり登録免許税が掛かります。登録免許税は不動産・会社などの所有権の登記を目的とした税金です。名義が売主から買主に変更しますので、その手続き費用として登録免許税がかかります。

譲渡所得には特別控除がある

譲渡所得には以下などの特別控除の特例があります。

- 土地の売却を公共事業を目的とする場合:5,000万円

- 売却した土地が自己居住用財産の場合 :3,000万円

居住用財産の売却の場合、控除を受ける条件として所有期間は関係ありません。ただし、以下などの条件があります。

- 土地のみでなく建物も併せて売却

- 売主と買主が、親子関係にあるなどの特別な関係性が無い

なお特別控除額の合計限度額は5,000万円です。

相続した土地を売却するときの税金は土地の所有期間が肝になる

相続した土地を売却する場合、以下の期間で売却しますと「取得費加算の特例」が適用されますので減税されます。

- 相続発生から3年10カ月以内で売却

- 相続税申告期限から3年以内で売却

通常、土地を売却する場合、5年以内の所有期間ですと短期譲渡所得税率が適用され、税率は高くなります。しかし相続した土地を売却する場合には相続税申告期限から3年以内であれば、減税できます。計算式は下記との通りです。

課税譲渡所得 = 売却価格 ―(取得費+譲渡費用+売却した土地の相続税額)

売却した土地の以前に支払った相続税額を差し引くことができるため減税することができます。ただし「取得費加算の特例」と「3,000万円特別控除」の特例は併用できませんので注意が必要です。

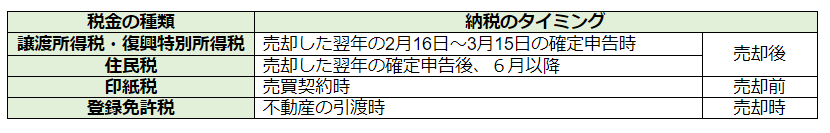

土地売却時にかかる税金を支払うタイミング

土地を売却して課税譲渡所得がプラスになり税金が発生する場合、売却の翌年3月15日までに確定雨申告を行い譲渡所得税を納税します。給与所得とは別にして計算する必要があります。3,000万円の特別控除が適用される場合におきましても確定申告を行い、控除してもらいます。

また住民税は確定申告後に区市町村から届く納付書により納税します。印紙税は売買契約時に印紙を貼ることにより納税します。登録免許税は不動産の引渡時に法務局へ納税します。土地売却時にかかる税金の納税タイミングをまとめますと下表の通りです。

土地を売却したら確定申告も必要になる

土地を売却した際、利益が生じた場合には確定申告を行い、譲渡所得税を納税する義務があります。また損失が生じた場合でも確定申告を行えば繰越控除を受けることが可能となりますので、申告する方が良策といえます。

確定申告に必要な書類

確定申告をするためには確定申告書以外にも課税譲渡所得の算出根拠となる金額が記された書類が必要になります。必要書類を下表にまとめます。

| 書類名 | 書類内容 | 入手場所 |

| 確定申告書第一表、第二表 (B様式) |

土地・建物を売却した場合、使用する申告書 | 税務署 |

| 確定申告書第三表(分離課税用) | 給与所得と分離して課税される場合に必要な申告書 | 税務署 |

| 譲渡所得の内訳書(土地・建物用) | 土地・建物の譲渡(売却)による譲渡所得金額の計算用として使用する書類 | 税務署 |

| 売買契約書のコピー | 購入時・売却時の売買契約書のコピー | 本人 |

| 土地・建物の登記事項証明書 | 所有者の確認、所有期間の確認など | 法務局 |

| 各種領収書 | 購入時・売却時の仲介料、登記費用、印紙代測量費、解体費など | 本人 |

確定申告の流れ

確定申告は土地を売却した翌年の2月16日~3月15日の期間にします。確定申告の流れを下表にまとめます。

| 順番 | 手続き項目 | 手続き内容 |

| 1 | 必要書類の準備 | 確定申告書に記入もしくは入力するにあたり、必要な書類を準備。 |

| 2 | 譲渡所得税の算出 | 課税譲渡所得を計算するにあたり、取得費や譲渡費用などを差し引き算出。その後、税率を乗じて所得税の算出。 |

| 3 | 書類記入 | 国税庁のWEBサイト「確定申告書作成コーナー」などを利用し、確定申告書を作成。 |

| 4 | 税務署へ提出 | 持参・郵送、もしくはネット申告。 |

| 5 | 納税・還付 | 納税:現金・振替・クレジットカードなどを利用還付:銀行預金口座などへ税務署から振込み |

土地売却時にかかる税金を節税するには?

土地売却時にかかる税金を節税するには、どうすれば良いですか?

売却のタイミングを見計らい、税金を抑えることや、各種特別控除の特例制度を利用しますと、節税になります。

土地売却のタイミングを見極める

土地を売却した場合の所得税・住民税は、所有期間5年を境として長期譲渡所得か短期譲渡所得に分かれ、税率が2倍近く変わります。節税という観点だけで見ますと、一般論としては5年超の所有期間を経た後に売却を試みる方が得策といえます。

| 長期譲渡所得 | 短期譲渡所得 | |

| 譲渡所得税・住民税・復興特別所得税の合計税率 | 20.135% | 39.630% |

ただし買主の中には相場よりもかなり高額な指値を入れてくる場合もあります。その際、短期譲渡所得の税率になったとしても、その税額を上回る売却益が出る場合には、短期でも売却した方が得策といえます。事例を挙げて解説します。

【事例2】

4,000万円で購入した土地を、以下の課税譲渡所得、所得税・住民税・復興特別所得税、税引き後利益を比較してみます。

- 所有期間5年以内で、5,000万円にて売却した場合(短期譲渡所得)

- 所有期間5年超で、 4,500万円にて売却した場合(長期譲渡所得)

| 購入時 | 所有期間5年以内 (短期譲渡所得)売却時 |

所有期間5年超 (長期譲渡所得)売却時 |

|

| 土地価格 | 4,000万円 | 5,000万円 | 4,500万円 |

| 諸費用(仲介手数料・印紙代) | 120万円 | 150万円 | 135万円 |

| 課税譲渡所得 | - | 730万円 | 245万円 |

| 譲渡所得税・住民税・復興特別所得税 | - | 289.3万円 | 49.3万円 |

| 税引き後利益 | - | 440.7万円 | 195.7万円 |

上表の場合、高額な不動産価格による短期所有で売却した税引き後利益の方が、長期所有で売却した税引き後利益よりも、245万円も高い結果となります。高い売却価格が見込める場合、短期譲渡所得の高い税率だとしても税引き後利益は、長期譲渡所得の低い税率のケースよりも大きくなります。

家または土地の売却利益が3,000万円以下なら非課税になる

自身が住んでいる家もしくは敷地の売却であれば課税譲渡所得が3,000万円以下ならば、全額控除され非課税となります。「3,000万円の特別控除の特例」といわれる制度です。

この特例の適用を受けるためには様々な条件があります。しかし特例の適用を受けられれば、一般的な住宅の売却利益の大半は全額控除され非課税となります。特例を利用するには確定申告する必要があります。

出典:国税庁|「No.3202 マイホームを売ったときの特例」

相続税を既に支払っている人は3年以内の売却で取得費を加算できる

相続もしくは遺贈により取得した土地を相続申告期限から3年以内に売却した場合、支払った相続税を取得費に加算することができます。つまり課税譲渡所得から支払った相続税を差し引くことができますので、所得税・住民税・特別復興所得税の減税となります。

出典:国税庁|「No.3267 相続財産を譲渡した場合の取得費の特例」

その他節税できる要件について

上記の特別控除以外にも土地・建物を売却した時の譲渡所得の計算上、特例として特別控除を受けられる場合があります。その譲渡の種類と特別控除額は下表の通りです。

| 譲渡の種類 | 特別控除額 |

| 公共事業などのために、土地・建物を売却した場合 | 5,000万円 |

| 被相続人の居住用財産(空き家)を売却した場合 | 3,000万円 |

| 特定土地区画整理事業などのために土地を売却した場合 | 2,000万円 |

| 特定住宅地造成事業などのために土地を売却した場合 | 1,500万円 |

| 平成21年および平成22年に取得した国内にある土地を譲渡した場合 | 1,000万円 |

| 農地保有の合理化などのために土地を売却した場合 | 800万円 |

| 低未利用地等を売却した場合 | 100万円 |

手取り額を増やすためには土地売却金額を増やす必要がある

上記において売却のタイミングや特別控除額などの節税対策を解説しました。しかし節税対策だけでは限界があります。手取り額を増やすためには土地の売却金額を増やす必要があります。

土地を高く売るには信頼できる不動産会社選びが重要になる

土地を高く売却するには高く売却できるノウハウや実績を有し、信頼できる不動産会社の選択が重要になります。不動産会社の有する様々な手腕により売却価格は大きく異なります。何故なら不動産会社により得意なエリアや不動産分野が異なるからです。例えばアパート・マンションの賃貸仲介を専門に扱っている不動産会社に土地売却を依頼した場合です。ノウハウや実績が無いため売却期間に時間もかかりますし、高値で売却できる可能性は低くなります。

一方、土地の売却を得意とする不動産会社に依頼した場合です。既に売却物件の近隣で土地購入希望者のリストを所有している可能性もあります。購入見込客を抱えている不動産会社であれば、売却期間も短く高値で売却できる可能性が高くなります。

まとめ

以上、土地売却に関わる税金の種類や特別控除の特例、売却のタイミング、確定申告、節税方法、売却金額を高くするコツを解説しました。譲渡所得税・住民税・印紙税・登録免許税の中で最も高い税金となるのは譲渡所得税です。これをいかに低く抑えることができるかがポイントになります。そのためには以下などを行うことにより、譲渡所得税の最小化を図ることができます。

- 土地の所有期間を5年超にしてから売却することにより、長期譲渡所得の税率を適用

- 各種特別控除の特例を適用できないか検討

また売却利益を最大化するためには売却価格を高値にする必要があります。将来において土地売却の予定がある場合、日頃から不動産売却一括査定サイトなどを利用して準備しておくと良いです。事前に複数の不動産会社にあたり、土地売却を得意とする業者を探し出しておくことをお勧めいたします。