- 自己破産後、住宅ローンを組めた人の体験談

- 自己破産しても住宅ローンに通りやすい人の特徴は?

- 住宅ローンの返済ができない!自己破産するとどうなる?

近年、住宅ローンが払えない人が急増しているのはご存知でしょうか。ブログや掲示板等のネット上では、住宅ローン地獄で後悔している方や自己破産した方の口コミや体験談を見かけることが多々あります。

一度自己破産した人がマイホームの購入を希望したとき「果たして住宅ローンを組むことができるのだろうか?」と悩むのではないでしょうか。自己破産をして年月が経つ場合には、もう信用情報から消えているのだろうかと…。

この記事では自己破産後に住宅ローンを組めた人の体験談や住宅ローンに通りやすくするためのポイントを紹介します。また、住宅ローンの返済ができないとなった場合に、自己破産以外の手段についても解説します。

住宅ローンの仮審査や本審査についても詳述しましたのでご参考になさってください。

自己破産とは|住宅ローンは何年後に組める?

自己破産とはどんなことを言うのでしょうか?

それでは主題に入る前に、まず自己破産とはどんなものか説明しよう

自己破産とは、自分の保有する収入や財産では借金を返済することができず、裁判所に破産申し立てを行い、すべての借金を免除してもらう手続きを言います。自己破産が認められると、すべての借金の返済の義務がなくなりますが、新たにローンの借入はできなくなります。

自己破産後、住宅ローンは何年後に組める?

自己破産をすると、KSC(全国銀行個人信用情報センター)・JICC(株式会社日本信用情報機構)・CIC(株式会社シーアイシー)の3つ信用情報機関に登録されます。事故情報(ブラックリスト)として登録されてしまうと、自己破産の手続きが完了しても5年~10年間程度削除されません。そのためこの間は、ローンの審査には通ることはないので、融資を受けられなくなります。

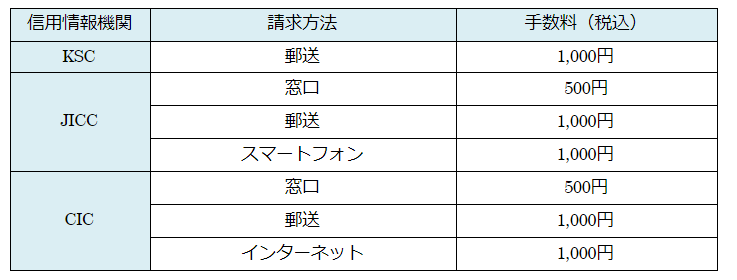

信用情報機関で自分の信用情報を確認しよう!

信用情報の登録状況は信用情報機関に直接問い合わせれば確認できます。自己破産をした人が住宅ローンの借り入れをしようとする場合には、ブラックリストから抹消されているか、登録機関はいつまでかきちんと確認して申込みしましょう。各信用情報機関の登録機関が過ぎているのにブラックリストに載っている場合には削除依頼が可能です。各信用情報機関への確認方法及び手数料は次の通りです。

住宅ローンで自己破産することを決めた方は弁護士や司法書士に相談しよう

債務整理の方法には自己破産・任意整理・個人再生の3つがありますが、手続きは複雑なので弁護士や司法書士に相談してみましょう。自己破産は自分ではなかなか決心がつかないもの、専門家に相談すれば、その人に合った最適な債務整理の方法を提案してもらえます。無料で相談に乗ってくれる事務所もあるので、検討してみるとよいでしょう。弁護士や司法書士に相談するメリットには次のようなものがあります。

- 債権者に「委任通知」が送られるので請求や取り立てがストップする

- 必要書類の準備や作成・債権者・裁判所との連絡などのサポートや代行してくれる

- 財産が差し押さえられている場合には解除される

- 破産以外の方法についても検討やアドバイスしてくれる

自己破産後、住宅ローンを組めた人の体験談

自己破産後に実際に住宅ローンを組めた人・審査に通った人はいるのでしょうか?この章では体験談をご紹介します。

- 自己破産9年目にしてフラット35で住宅ローンが通った

- 自己破産8年目でフラット35で通った

- 破産情報は残っていたが、自己破産後7年で通った

自己破産9年目にしてフラット35で住宅ローンが通った

2ヶ月前に注文住宅が完成して、入居できました。

自己破産後9年目です。全銀には情報ありの状態です。フラット35を優良住宅ローンで借りることができました。手数料が安くて、おすすめですよ。

他には、JAと地銀に事前審査をお願いし、通過しました。

借入3200万円、30年支払いです。

引用:YAHOO!不動産

自己破産8年目でフラット35で通った

うちの場合は丸8年でジェイモーゲージを通してフラット35で通りました。

勤続年数半年、頭金も1割以下という悪条件でしたが、承認いただけました。KSCにだけ自己破産載っています。引用:YAHOO!不動産

破産情報は残っていたが、自己破産後7年で通った

1500万自己破産して7年でマイホームのローン通りました

フラットのオリックスでした

自己破産翌年に携帯分割で買い、楽天カードをもてるようになりクレヒ積み重ねて通りました。勤め先も2年と全く信用なしの状態での審査でした。ちなみに信用情報には破産情報でてました引用:マンションコミュニティ

自己破産して5年以上たってからフラット35で通ったという口コミがいくつかありました。

上記の口コミにあるような条件で必ず審査に通るという訳ではないですが、自己破産の過去があるからといって住宅ローンを諦める必要はないでしょう。

自己破産しても住宅ローンを組むには?

自己破産すると新たに住宅ローンを組めないのでしょうか?

自己破産した本人は、金融事故記録が抹消されるまでは住宅ローンを組むことはできません。しかし家族や配偶者の名義で住宅ローンを組むことは可能です。

信用情報に傷がついていない家族や配偶者名義で組む

自己破産で信用情報に傷がつくのは本人だけで家族や配偶者には影響を及ぼしません。そのため親やパートナーの名義で住宅ローンの借り入れをすることはできます。その場合収入要件や年齢要件などをクリアしていなければ、ローンの借入はできないのは当然のことです。また住宅ローンの返済方法などについては、家族できちんと話し合っておくことが必要です。

住宅ローンの審査は信用情報だけ見ているわけではない

住宅ローンの審査は信用情報だけで決めているのでしょうか?

信用情報が重要な審査項目であることは間違いないね。ほかにどんなところを見て審査をするのか説明しよう。

国交省が発表した「令和元年度民間住宅ローンの実態に関する調査結果報告書」を見ると信用情報以外に重視している審査項目が分かります。金融機関が融資をする際に重視する項目として、完済時年齢・健康状態・担保評価・借入時年齢・収入・勤続年数・連帯保証をあげています。したがって信用情報に問題がないからといって、住宅ローンの審査は確実に通るものではないということがお分かりになるでしょう。

融資を行う際に金融機関が考慮する項目

国交省住宅局:令和元年度民間住宅ローンの実態に関する調査結果報告書

住宅ローンの審査で特に意識したいポイント

「融資を行う際に金融機関が考慮する項目」は分かりましたがその中で特に重視したいポイントは何でしょうか。

それではローン申込者が、特に押さえておかなければならないポイントを説明しよう。

ローンを申し込む際に特に意識したいポイントは次の5項目です。このうち一つでも問題があるとローン審査を通ることは難しくなるので、あらかじめチェックしておくことが大事です。

一番重要なのは信用情報

既に述べているように信用情報は住宅ローン審査では最も重視すべき項目。自己破産はもちろんのこと、クレジットカードやカードローン・自動車ローンの延滞などの事故情報があった場合には審査に通ることはできません。自分では信用情報については問題ないと思っていても、審査の結果が出て初めて「そういえば」と気が付く場合があります。したがって住宅ローンを申し込む前に、信用情報機関に確認すると良いでしょう。

健康面

金融機関から住宅ローンを借りる際には通常団体信用生命保険への加入することを義務づけられます。その際、過去3年以内に病気や手術をするなど健康状態に問題があると、団体信用生命保険に加入できません。

したがって審査を通過することは難しくなるので健康に自信が持てない場合には健康状態が回復してから申し込んだ方が良いでしょう。また審査基準が緩やかな「ワイド団信」や団信への加入が任意な「フラット35」を利用する方法も検討に値します。

年齢と勤務先の継続年数

先ほどの国土交通省の調査結果を見ると住宅ローンの完済時年齢と借入時年齢が90%以上と重視されていることが分かります。完済時の年齢については、80歳未満であることが大きなポイント。借入時年齢については、30歳未満の場合には、一流企業に就職している場合は別として、雇用や収入が不確実などの理由で審査に通ることが難しい場合があります。

購入する物件の担保評価

住宅ローンの返済ができなくなってしまった場合、金融機関は担保にしていた住宅を競売にかけるなどして回収します。したがって物件の担保評価額が高ければ、ローン審査は通りやすくなります。不動産物件が担保不足の場合には満額回答でなく減額して融資される場合も。

返済負担率

返済負担率は「年収に占める年間返済額の割合」のことをいいます。返済負担率が高いほど借金返済による破綻のリスクが高いと判断され、ローン審査に通ることが難しくなります。通常無理のない返済負担率は20~25%と言われ、例えば年収500万円の場合年間返済額は100万円~125万円程度になります。年間返済額がこの範囲に収まれば、融資の可能性は高くなり、これを以上になると審査に通りにくくなるでしょう

自己破産後に住宅ローンを組む際の注意点

自己破産した人は家族や配偶者名で住宅ローンを申し込むとよいとお聞きしましたが、ほかにも良い方法はあるのでしょうか。

いずれにしても、金融事故記録が抹消されるまでは住宅ローンは組めません。ブラックリストから外れた場合の方法について解説しよう。

まず金融事故記録が抹消されるのを待つ

信用情報機関に自己破産の記録が残っていると、住宅ローンを組むことはできません。それだけでなくクレジットカードやカードローンの返済延滞などの金融事故があった場合には、5年~10年間はローンの借入はできないと考えた方が良いでしょう。

もしブラックリストに載ったことのある人はクレジットカードや税金等の支払期日を守り、自己破産情報が抹消される日に日に備えましょう。過去に金融事故があったと思う人は、信用情報機関に問い合わせをすること。登録機関が過ぎているのに情報が登録されている場合には、抹消するよう依頼しましょう。

ブラックリスト解除後はクレジットヒストリーを積み上げよう!

金融事故情報が抹消された場合、信用情報は利用履歴のない状態になります。しかしクレジットカードやローン履歴が白紙の状態であるのは不自然で、金融機関からは自己破産したのではないかと推測される恐れがあります。そこでブラックリスト解除後はクレジットヒストリー(信用情報の利用履歴)を積み上げるようにしましょう。

自己破産して借金免除になった金融機関に再度申し込むのはやめよう

通常は10年経過すると信用情報機関から金融事故記録は抹消されます。しかし金融事故を起こした金融機関の記録からデータが抹消されていないことはあり得ます。金融機関の社内情報に破産履歴が残っていれば、審査に通らない可能性は高くなるでしょう。したがって住宅ローンを借りようという場合には新たな金融機関に申し込んだほうが無難です。

頭金をなるべく多く用意した方が審査に有利

住宅ローンを借りる際に頭金はなしでも申し込めますが、一般的には10%~20%程度用意します。自己破産をした人は頭金を多く用意できれば、返済能力があると判断され審査を通りやすいといえるでしょう。

自己破産後はノンバンクの方が住宅ローンの審査に有利

ノンバンクは銀行と比べて金利は高めですが、審査期間が短く審査に通りやすいという利点があります。一般的に銀行はKSCの信用情報と契約している場合が多く、事故情報登録機関は10年間です。一方ノンバンクが多く提携しているJICCやCICの登録期間は5年。したがってノンバンクの方が、審査に通りやすい時期は早く到来すると言えます。まずノンバンクで住宅ローンを組んで、KSCの信用情報が抹消されるタイミングを見計らって、金利の低い住宅ローンに借り換えるという方法もあります。

フラット35は全期間固定金利の住宅ローンですが、ノンバンクでの扱いもあります。多くのノンバンクのフラット35の金利は(20年以下)、2021年2月6日現在1.320%と低金利でメガバンクと変わりありません。したがってノンバンクを利用する価値は高いといえるでしょう。

関連記事:フラット35って何?自己破産後に住宅ローンは組めるのか解説|カケコム(事業対象:法律 事務所:東京都港区六本木5-9-20)

住宅ローン審査でよく聞く仮審査(事前審査)・本審査について

住宅ローンの審査というものは、どのように行われるのでしょうか?

住宅ローンを借りるためには、仮審査と本審査を通過しなければなりません。次にその内容について説明しよう。

仮審査は本審査をしても良いかどうかを決めるもので本審査は仮審査を通過し不動産売買契約を結んだ人に対して融資をしてよいかどうか審査するもの。したがって仮審査よりも本審査の方が提出する書類も多く審査期間も長くなります。

仮審査

仮審査は購入したい住宅が見つかり資金計画が確定すれば誰でも申込ができます。仮審査では主に住宅ローンを申し込む人の属性や返済能力をチェックします。具体的には年収や勤続年数・勤務先・信用情報に問題・他の借入の有無・返済負担率などを見て返済能力がるかどうか判定します。

仮審査の結果は比較的短く3日~1週間以内に回答されます。仮審査で必要な主な書類は次の通りです

| 種類 | 主な必要書類 |

| 申込書 | ・金融機関が用意します |

| 本人確認書類 | ・運転免許書やマイナンバーカード ・健康保険証など |

収入確認書類 |

・給与所得者…源泉徴収票や住民税決定通知書・課税証明書など ・個人事業主…確定申告書や納税証明書 |

| 物件確認書類 | ・購入予定物件の販売チラシや資金計画表 ・間取り図など |

本審査

本審査は事前審査が通り、不動産の売買契約を締結した後に行われます。本審査では、仮審査に加えて多くの情報によりチェックされます。具体的には申込者の健康状態や物件の担保能力の有無・物件の瑕疵の有無・連帯保証人の審査・反社会的勢力ではないかといったことを審査します。

審査の結果は通常1週間~1ヵ月程度かかります。本審査に必要な書類は主に次の通りです。

| 種類 | 主な必要書類 |

| 申込書 保証委託依頼書 団信申込書 |

・金融機関が用意 |

| 本人確認書類 | ・住民票 ・運転免許書やマイナンバーカード ・健康保険証など |

| 収入確認書類 | ・給与所得者…源泉徴収票や住民税決定通知書・課税証明書など ・個人事業主…確定申告書や納税証明書 |

物件確認書類 |

・売買契約書 ・工事請負契約書 ・建築確認済証 ・検査済証 ・登記事項証明書 ・公図 ・地積測量図 |

住宅ローン審査の大まかな流れ

住宅ローンを申し込んでから融資が実行されるまでの主な流れは次の通りです。物件の購入手続きと同時進行で住宅ローンの手続きを行っていきます。

| 流れ | 住宅ローン | 物件購入 |

| 1 | 購入する物件の絞り込み | |

| 2 | 仮審査申込 | |

| 3 | 仮審査(3日~1週間以内に回答) | |

| 4 | 不動産会社等に物件購入の申込 | |

| 5 | 本審査申込 | |

| 6 | 不動産売買契約の締結 | |

| 7 | 本審査(1週間から1ヵ月程度で回答) | |

| 8 | 住宅ローン契約を締結 | |

| 9 | 融資実行 | |

| 10 | 残金決済・引き渡し |

なお金融機関によっては仮審査を事前審査として実施せず、本審査で一度に審査をする場合もあります。

住宅ローン返済中に自己破産するとどうなるの?

住宅ローンを返済中に自己破産すると、住んでいるマイホームはどうなるのでしょうか?

そうだね、残念だけれど、自己破産をすると住宅は手放さざるを得ないね。しかし住宅ローンの支払い義務はなくなるのでローンの重圧からは解放されることになるね。

自己破産をすると住宅はローンの支払いが終わっていても返済中であっても財産処分の対象になります。それではローン返済中の住宅はどのように処分されるのでしょうか。

抵当権実行後物件が競売にかけられる

競売の手続きは債権者である金融機関が裁判所に申し立てを行います。裁判所が受理し競売が決定すると「競売開始通知」が債務者に通知されます。これにより金融機関は抵当権実行し差し押さえられた物件は、裁判所により競売にかけられ強制的に処分されます。競売の場合は売却価格を決めずに売りに出し購入希望者が希望価格を申し出て決めるので、通常の売却価格の60%~70%程度になってしまいます。

売却してもまだローンが残っている場合にはローンの返済の責務は引き続き残ります。なお、競売にかけられたら直ちにマイホームから引っ越しをする必要はなく、新たな買い手が現れるまでは住み続けることができます。その間に新たな住宅を探さねばなりません。

連帯保証人に住宅ローン残金の支払いが発生する

自己破産をした場合には住宅は競売にかけられ、住宅ローンの残債の返済に充てられるので、それ以降のローンの支払いは免除されます。しかし一般的に競売により全額返済できることはなく、支払い義務がなくなったわけではありません。

ローンの返済義務は連帯保証人に移行し、連帯保証人に対してローンの残債の支払いを求められます。この場合連帯保証人は請求を拒否できません。したがって自己破産を申請する際には連帯保証人に相談する必要も。

住宅ローンの支払いができない!自己破産以外の解決策

住宅ローンの支払いができないとなった場合、せっかく苦労して購入したマイホームが、競売にかけられるというのは悲しいですよね。自己破産以外に良い方法はないのですか。

そうだね。できれ購入したマイホームには住み続けたいよね。競売を回避するためにはまず金融機関に相談してみよう。ほかにも手立てはあるのでそれについて説明しよう。

まずは契約している金融機関の相談窓口を利用してみる

金融機関では住宅ローンの融資リスクを想定し、相談窓口を設けているので返済が苦しくなったら利用してみましょう。住宅ローンの返済期間は長くしかも高額、変動金利を利用している人は思わぬ金利上昇や転職・ライフスタイルの変化で返済が苦しくなることもあるでしょう。

金融機関では返済額の延長により毎月の返済額を少なくするなど、返済計画の相談に乗ってくれる場合もあります。返済が難しくなった理由や収支状況・返済可能額などを整理し相談しましょう。その場合、事態が深刻化しては難しいので、ある程度余裕のある時期に相談する必要があります。

任意売却をすることで借金を減額、または0にすることも可能

任意売却とは住宅ローンの返済ができなくなった場合、金融機関の承諾を得て売却する方法。ローンが残っているときには物件の売却はできませんが、金融機関の合意のもとに可能になります。競売にかけられた場合の住宅は通常相場価格の6~7割程度になってしまいますが、任意売却では通常の仲介と同じように売却できます。しかし任意売却であれば次のようなメリットがあります。

- 仲介で売却した場合と同程度の価格で売却できるので住宅ローン残高を減らせる

- 通常の売却をほぼ同じなので、ローンの支払が滞り売却するということがバレにくい

- 競売だと手数料は自己資金から払うが、任意売却では売却益からの支払いが可能

- 生じた残債については、毎月5,000円~2万円程度の分割支払いができる

- 住宅を高く売却できれば、自己破産をしなくても解決できる可能性がある

- 競売と比べて住宅を高く売却できるので、連帯保証人の負担を減らすことができる

物件を手放したくなら任意整理や個人再生を検討する

自己破産で住宅を手放したくないなら任意整理や個人再生による債務整理を検討しましょう。

任意整理

裁判所を介さずに金融機関と利息カットや返済期間の延長などについて交渉し総返済額を減らす手続きを言います。大きな減額はできませんが、住宅や財産を失わず保証人や家族にも迷惑が掛かりません。

メリット

- 住宅や財産を手放さずにすむ

- 保証人に迷惑が掛からないようにできる

- 金融機関から返済の催促がなくなる

- 任意整理を行ったことが周囲にバレにくい

- 将来の利息をゼロにできる可能性がある

デメリット

- ブラックリストに登録される

- 希望通りに減額されない可能性がある

- 元本は減額されない

個人再生

自己破産と同様裁判所に対し借金の返済不能の申し立てを行う手続きです。自己破産と異なる点は借金がすべて免除されず通常2割ほどに圧縮された金額を返済していきます。

メリット

- 借金を1/5~最大で1/10程度にまで大きく減額できる

- 住宅や財産を手放さずにすむ

- 免責不許可事由があっても債務整理できる。

- 任意整理と違い,裁判手続なので強制力がある。

デメリット

- ブラックリストに登録される

- 保証人に支払い義務が移行

- 利用するためには要件が厳格

- 手続きが複雑である

- 返済を継続していく必要がある

まとめ

この記事では自己破産が住宅ローンにどのような影響を与えるのかという点について解説してきました。自己破産をすると住宅を手放さざるを得なくなりますが、競売にかけられる前に任意売却や個人再生など自己破産以外の債務整理の方法を検討しましょう。

また自己破産をしたからといって永久に持ち家をあきらめる必要はありません。自己破産しても5~10年経てば事故情報は抹消されます。家族名義で住宅を持てる可能性もありますし、クレジットヒストリーを積み上げたり、頭金を多く用意する・ノンバンクを利用することなども検討しましょう。マイホームは生活の基盤となるもの、この記事を参考のしていただき自己破産してもあきらめず豊かな人生を築きましょう。