貯金はしていても急にまとまった資金(教育費・家族の治療費・介護費用・相続税などの納税費用)が必要になることも人生の中ではよくあることです。そうした時、不動産担保ローンを検討する方もいるのではないでしょうか?

しかし不動産担保ローンにも様々な金融機関のものがあり、どれを選択すれば良いのか困っている方も多いと思います。

そこでこの記事では多くの不動産に関する相談や悩み事を解決してきた不動産コンサルタントが不動産担保ローンの概要やおすすめの金融機関、メリット・デメリット、選び方などを詳しく解説します。この記事により、あなたに最も有利な不動産担保ローンを選択することができます。

<PR>

- 不動産担保ローンは不動産を担保にすることで貸出しを受けることができるローンのこと。

- 不動産担保ローンで受けた融資資金は基本的に自由に使える。

- 不動産担保ローンが借りられる金融機関としては銀行や信託銀行、信用金庫、ノンバンク、労金(労働金庫)がある。

- 金融機関により融資審査の厳格さや金利・融資金額・返済期間が異なるため複数社を比較検討することが重要。

- 不動産担保ローンのメリットは低金利かつ、返済期間を長期に設定することができる点。

- デメリットはローン返済が困難になると担保物件の売却を打診されること。

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

不動産担保ローンとは?

不動産担保ローンは融資申請者が所有する不動産を担保にすることにより、貸出しを受けることができるローンです。この場合の不動産はマイホーム(戸建て・マンション)を指しますが、金融機関によっては、別荘などを担保にする場合もあります。また融資申請者本人名義の不動産に担保を限定している場合もあれば、他人名義(両親、配偶者)の不動産や法人名義の不動産に対して担保が可能な場合もあります。

不動産担保ローンと抵当権の関係

不動産担保ローンは金融機関が不動産に抵当権設定をすることにより、借主のローン返済が滞った場合、不動産を差押えして売却しローン回収します。また抵当権設定には順位があり通常金融機関は第1位の抵当権設定が可能でないと融資を行いません。回収できる順位は、第1位抵当権、第2位抵当権の順と決まっているからです。

例えば不動産評価額が5,000万円の物件に対して、金融機関2行がそれぞれ5,000万円ずつ融資を行った場合です。借主のローン返済が不可能になった場合、金融機関は差押えを行いますが、回収できるのは第1位の抵当権設定をした金融機関だけとなります。この場合のように、第2位以降の抵当権設定を金融機関は避けようとします。

不動産担保ローンと住宅ローンの違い

不動産担保ローンの中に様々な種類のローンがあり、その中の一つが住宅ローンという位置づけとなります。不動産担保ローンの使途は基本的に自由であり、事業用資金・教育資金・マイカー資金・結婚資金・納税資金などとなります。その中でもマイホームの購入資金に限定したローンが住宅ローンとなります。

不動産担保ローンが借りられる金融機関

不動産担保ローンが借りられる金融機関としては銀行や信託銀行、信用金庫、ノンバンク、労金(労働金庫)などがあります。実際に不動産担保ローンが多く利用されている金融機関は銀行とノンバンクとなります。ここでは銀行とノンバンク、労金(労働金庫)を採り上げて説明します。

銀行で不動産担保ローンを借りる

銀行には都市銀行や地方銀行、信託銀行、インターネット銀行などがあります。それぞれ不動産担保ローンを扱っています。ただし全ての銀行が不動産担保ローンを扱ってはなく、扱っている場合でも内容は銀行により異なります。以下に銀行の主な特徴を挙げます。

ローンの使途を限定

不動産担保ローンの使途を限定している場合があります。例えば建物の新築資金や不動産購入資金、相続税納税資金などに限定される場合です。その銀行では会社の事業資金や生活資金、マイカー購入資金、ローン借換資金などの使途に利用することはできません。

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

融資審査が厳しい

他の金融機関と比較して融資審査は厳しくなります。融資申請人の勤め先での勤続年数や年収、年齢などの属性が審査されます。また担保として提供する不動産についても評価額や現地状況などを調査され審査されます。

金利は低く設定

銀行により差はありますが融資審査が厳しい分、金利は他の金融機関と比較して低くなります。不動産担保ローンの返済が確実に見込める人しか融資しませんので返済が滞るリスクが低い分、金利も低金利となります。

ノンバンクで不動産担保ローンを借りる

銀行は預金機能があり融資機能もありますがノンバンクは預金機能は無く融資機能だけに特化した金融機関となります。多種多様な会社から構成されていますが、例えばクレジットカード会社や信販会社、住宅金融専門会社、消費者金融会社、リース会社などがあります。ノンバンクの主な特徴は銀行と逆になります。

ローンの使途は自由

ノンバンクの不動産担保ローンは使途が自由に設定されている場合が多くなります。銀行のように会社の事業資金や生活資金などが不可ということはありません。しかしノンバンクによっては細かく規定している会社もありますので確認が必要となります。

融資審査が比較的緩く短い

ノンバンクの不動産担保ローンは融資審査が比較的緩く、審査期間も短くなります。銀行同様に融資申請人の勤め先での勤続年数や年収、年齢などの属性が審査されます。また担保として提供する不動産についても審査されますが、融資通過条件が比較的低く設定されているため、銀行よりも融資審査は通過し易くなります。

金利は高く設定

ノンバンクの不動産担保ローンは融資審査が緩い分、ローン返済が滞るリスクが高くなるため、金利は高くなり一番のデメリットとなります。

労金(労働金庫)で不動産担保ローンを借りる

労金の不動産担保ローンは資金使途が多岐に亘りますが、事業資金や投機目的資金は不可となります。金利も低めとなります。

不動産担保ローンでおすすめの銀行を3つ解説

不動産担保ローンでおすすめの銀行であるりそな銀行、東京スター銀行や住信SBI銀行の基本情報とメリット・デメリットについて解説します。

りそな銀行

| 社名 | 株式会社りそな銀行(Resona Bank, Limited.) |

|---|---|

| 設立 | 1918年5月15日 |

| 資本金 | 2,799億円 |

| 株主 | 株式会社りそなホールディングス(100%) |

| 本社所在地 | 大阪市中央区備後町2丁目2番1号 |

| 代表取締役社長 | 社長 岩永 省一 |

| 銀行HP | りそな銀行公式 |

基本情報をまとめますと下表の通りです。

| 項 目 | 内 容 |

| 利用目的 | ライフイベントプラン:教育、医療・介護、他社ローンの借換、相続税の納税資金など 不動産購入プラン:別荘やリゾート物件、自宅隣地等の自己居住用住宅以外の不動産購入資金 |

| 対象エリア | 全国 *一部地域を除く |

| 契約対象者 | 個人 (満20歳以上70歳未満、完済時80歳未満の人) 継続して安定した収入がある人 |

| 融資金額 | 100万円~1億円未満(1万円単位) |

| 実質年率 | 2.775% ~ 9.900%(2021年6月時点) |

| 遅延損害金 | 年率14.00% |

| 返済期間・返済回数 | ・1年~30年/12回~360回 ・完済時年齢が80歳となるまでの期間 |

| 審査日数 | 申請者により相違 |

| 融資日数 | 申請者により相違 |

| 返済方式 | 毎月元利均等払い |

| 事務手数料 | 110,000円 |

| 担保抵当権設定 | 融資申請者またはその親族が所有する不動産 ※担保権の順位は問わない |

| 連帯保証人 | 原則不要。ただし、団体信用生命保険に加入しない場合は連帯保証人が必要な場合あり。 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・利用目的が原則自由(事業性資金を除く) ・来店不要で借入れ可能 ・団体信用生命保険は無料で付帯 ・最長30年の返済期間 | ・事務手数料が高い (ただし、100万円~上限1億円以内でいくら借り入れても事務手数料は変動しない) |

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

東京スター銀行

| 項 目 | 内 容 |

| 利用目的 | 他社での借入の借換え、複数の消費者ローンのまとめ、など |

| 対象エリア | 全国 *一部地域を除く |

| 契約対象者 | 個人 (満20歳以上70歳未満、完済時85歳未満の人) 年収200万円以上の人 |

| 融資金額 | 100万円~1億円以内(10万円単位) |

| 融資年率 | 変動金利型 :0.85% ~ 8.35% 固定金利型(3年):1.20% ~ 8.70% 固定金利型(5年):1.20% ~ 8.70% 固定金利型(10年):1.25% ~ 8.75% |

| 返済期間・返済回数 | 1年~20年/12回~240回 |

| 審査日数 | 申請書類提出後1週間以内 |

| 融資日数 | 約1か月 |

| 返済方式 | 毎月元利均等払い |

| 事務手数料 | 融資金額の2.20% |

| 担保抵当権設定 | 融資申請人またはその親族が所有する不動産 |

| 連帯保証人 | 当行が必要と判断した場合 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・対象エリアは全国 ・金利は安い ・繰上返済手数料無料 ・24時間いつでも問合せ可能 | ・返済期間が短い(20年) ・融資実行までに約1か月かかる |

住信SBI銀行

| 項 目 | 内 容 |

| 利用目的 | 原則自由(事業性資金を除く) |

| 対象エリア | 全国 |

| 契約対象者 | 個人(満20歳以上75歳以下、完済時75歳以下の人) 継続して安定した収入がある人保険会社の保証を受けられること |

| 融資金額 | 300万円~1億円以下(10万円単位) |

| 融資年率 | 変動金利:2.95%~8.9% |

| 遅延損害金 | 年率14% |

| 返済期間・返済回数 | 1年~25年/12回~300回 |

| 審査日数 | 仮審査:即日~3営業日 本審査:申請書類到着後10営業日 |

| 融資日数 | 3週間から1か月 |

| 返済方式 | 毎月元利均等払い |

| 事務手数料 | 保証委託事務手数料:借入金額の1.32% (消費税込み) 融資事務取扱手数料:借入金額の0.88% (消費税込み) |

| 担保抵当権 設定 | 融資申請人またはその親族が所有する不動産 |

| 連帯保証人 | 原則として不要 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・対象エリアは全国 ・利用目的が原則自由(事業性資金を除く) | ・融資実行が3週間から1か月後 ・金利が高い |

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

不動産担保ローンでおすすめのノンバンクを3つ解説

ノンバンクの代表的な3行である、セゾンファンデックスやアサックス、三井住友トラスト・ローン&ファイナンスの不動産担保ローンの基本情報とメリット・デメリットについて解説します。

セゾンファンデックス

| 社名 | 株式会社セゾンファンデックス |

| 設立 | 1984年2月1日 |

| 資本金 | 45億9万8,000円 |

| 本社所在地 | 〒170-6037 東京都豊島区東池袋三丁目1番1号 サンシャイン60 37階 |

| 代表者 | 代表取締役社長 青山照久 |

| 銀行HP | セゾンファンデックス公式 |

基本情報をまとめますと下表の通りです。

| 項 目 | 内 容 |

| 利用目的 | ・設備投資 ・運転資金(仕入れ・買掛金の支払いなど) ・事業者ローン組換えなど |

| 対象エリア | 全国 *一部対応不可 |

| 契約対象者 | 法人・個人事業主 (原則20歳以上70歳以下、完済時85歳未満の人) |

| 融資金額 | 100万円~3億円未満 |

| 融資年率 | 変動金利:2.6%~3.6%(2020年4月1日時点) 固定金利:5.8%~9.9% |

| 実質年率 | 15.0%以内(事務手数料・調査料などを含め年率で換算したもの) |

| 遅延損害金 | 年率20.00% |

| 事務手数料 | 融資金額の1.5%以内 |

| 返済期間・返済回数 | 5年~25年/60回~300回 |

| 審査日数 | 最短3日 |

| 融資日数 | 最短1週間 |

| 返済方式 | 毎月元利均等払い もしくは ボーナス併用払い |

| 担保抵当権設定 | 法人、代表者または代表者の親族が所有する不動産 ※担保権の順位は問わない |

| 連帯保証人 | 原則不要 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・利用目的が多岐に亘る ・全国対応(47都道府県) ・担保余力を重視 (第2位抵当権設定でも可能) ・審査が早い(最短3日) | ・金利が高い ・返済期間が25年とやや短い |

アサックス

アサックスの不動産担保ローンの基本情報をまとめますと下表の通りです。

| 項 目 | 内 容 |

| 利用目的 | 設備投資、運転資金、納税資金、 高齢での住宅ローン、医療費、教育費など |

| 対象エリア | 首都圏 |

| 契約対象者 | 法人・個人事業主 |

| 融資金額 | 300万円~10億円未満 |

| 融資年率 | 2.60%~5.90%2.60%~4.80% (事業性資金で借入額が1,000万円以上の場合) |

| 融資取扱 手数料 | 融資額の0%~3.0%(+消費税) |

| 実質年率 | 年15.00%以下 |

| 遅延損害金 | 年率19.80% |

| 事務手数料 | 融資額の0%~3.0%(+消費税) |

| 返済期間・返済回数 | 元金一括返済:3か月~30年 元利均等返済:12か月~30年(12回~360回) |

| 審査日数 | 簡易審査:最短即日 本審査:最短3日 |

| 融資日数 | 最短3日 |

| 返済方式 | 元金一括返済、元利均等返済(利用額の1割までは自由に繰上返済可能) |

| 担保 | 不動産全般 |

| 連帯保証人 | 原則不要 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・利用目的が多岐に亘る ・融資金額が大きい(最大10億円) ・最長30年の返済期間 ・審査 ・融資実行が早い(最短3日) | ・金利が高い ・対象エリアが首都圏 |

三井住友トラスト・ローン&ファイナンス

基本情報をまとめますと下表の通りです。

| 項 目 | 内 容 |

| 利用目的 | 新規事業資金・開業資金、資金調達、納税資金(相続税・消費税など) |

| 対象エリア | 全国 |

| 契約対象者 | 法人・個人事業主 |

| 融資金額 | 300万円~10億円 |

| 融資年率 | 3.90%~7.40% |

| 融資取扱手数料 | 融資額の2.20% |

| 実質年率 | 年15.00%以下 |

| 遅延損害金 | 年率19.50% |

| 返済期間・返済回数 | 1年超~35年(13回~420回) |

| 審査日数 | 最短2日 |

| 融資日数 | 最短1週間 |

| 返済方式 | 元利均等返済、元金均等返済 |

| 担保・抵当権 | 原則として、不動産に第1順位の抵当権を設定 |

| 債権 | 抵当建物の火災保険金請求権などに質権を設定 |

| 連帯保証人 | 原則不要 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・利用目的が多岐に亘る ・融資金額が大きい(最大10億円) ・最長35年の返済期間 ・融資実行が最短1週間 ・建物の耐用年数を超過しても融資可能 | ・金利が高い ・抵当建物の火災保険請求権などに質権設定 |

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

不動産担保ローンでおすすめの労金を解説

不動産担保ローンでおすすめの労金として中央労働金庫を採り上げ、その基本情報とメリット・デメリットを解説します。

中央労働金庫

基本情報をまとめますと下表の通りです。

| 項 目 | 内 容 |

| 利用目的 | セカンドハウスなどの住宅資金、教育、自動車、耐久消費財など暮らしのさまざまな資金 |

| 対象エリア | 当金庫の事業エリア内 (茨城県・栃木県・群馬県・埼玉県・千葉県・ 東京都・神奈川県・山梨県) |

| 契約対象者 | 中央労働金庫に出資のある団体会員の構成員、または自宅もしくは勤め先(事務所)が当金庫の事業エリア内にある給与所得者で、次の条件に全て該当する人 ・同一勤務先に1年以上勤務されている人 ・安定継続した年収(前年税込み年収)が 150万円以上ある人 ・申込時の年齢が満20歳以上かつ融資時の年齢が 満66歳未満で、最終返済時の年齢が満76歳未満の人 ・当金庫所定の保証協会の保証を受けられる人 ・団体信用生命保険に加入できる人 |

| 融資金額 | 30万円~1億円以内 |

| 融資年率 | 全期間固定金利型:最大引下げ後金利:1.250% 変動金利型 :最大引下げ後金利:0.625% |

| 事務手数料 | 団体会員の構成員・生協会員:11,000円(消費税込み) ①以外の人 :33,000円(消費税込み) |

| 返済期間・返済回数 | 35年以内 |

| 審査日数 | 申請者により相違 |

| 融資日数 | 申請者により相違 |

| 返済方式 | 毎月元利均等払い もしくは ボーナス併用払い |

| 担保抵当権設定 | 法人、代表者または代表者の親族が所有する不動産 ※第1順位の抵当権設定 |

| 連帯保証人 | 原則不要 |

メリット・デメリットをまとめますと下表の通りです。

| メリット | デメリット |

| ・金利が安い ・労金との取引実績により金利が下がる ・返済期間が長い:35年 | ・融資対象エリアが限定される |

不動産担保ローンを借りるときの選び方

上記の銀行やノンバンク、労金の不動産担保ローンを鑑みますと、不動産担保ローンの選択方法として以下の比較項目が考えられます。

不動産担保ローン会社を選ぶときは複数社比較する

不動産担保ローンを検討する場合、金融機関により融資審査の厳格さや金利・融資金額・返済期間が異なるため複数社を比較検討し、自身に最も有利な会社を選択することが大切です。

ノンバンクの中にも融資審査が厳しい分、金利が低く抑えられている場合もありますし、銀行の中にも融資審査が緩い分、金利が高く設定されている場合もあります。

審査条件や借入金利で選ぶ

金融機関によっては審査条件を厳しく設定している場合もあれば、比較的緩い場合もあります。また審査条件が厳しい場合には借入金利は安く、審査条件が緩い場合には借入金利は高くなる傾向にあります。

事務手数料や融資までの期間で選ぶ

事務手数料も融資金額に対して割合を決めている金融機関が多くなりますので、融資金額が大きければ連動して事務手数料も増額します。しかし金融機関の中には事務手数料を固定にしている会社もありますので、融資金額が大きければ有利になる場合もあります。

また融資までの期間も金融機関により異なります。銀行の不動産担保ローンは3週間から1か月で融資という場合が多くなります。ノンバンクは3日から1週間で融資という場合が多くなります。

ガン保障付きの不動産担保ローンに入ることも検討する

家系的にガンになる可能性が高い人や50歳を超えた人はガン保障付きの不動産担保ローンに入ることも検討項目の一つとなります。ガン保障付きのプランに加入すればガンと診断された場合、ローン返済が免除され、ローン残債はゼロになります。

出典:「最新がん統計」 国立がん研究センター がん情報サービス

不動産担保ローンのメリット

不動産担保ローンのメリットは何ですか?

カードローンやビジネスローンと比較して、低金利・借入限度額が高く返済期間が長期となる点が挙げられます。

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

カードローンやビジネスローンよりも低金利

無担保であるカードローンやビジネスローンよりも、不動産を担保とする不動産担保ローンの方が低金利となります。例えばカードローンやビジネスローンの場合、金利は通常3.5%~15%となりますが、不動産担保ローンでは2.5%~10%となります。

つまり不動産担保ローンの場合は借主名義の不動産を担保として提供することによりカードローンやビジネスローンと比較して低金利に設定が可能です。金融機関は借主のローン返済が滞れば、差押え・売却してローン残債の回収ができるため、その分リスクが小さくなるからです。

借入限度額が高い

上記と同様に不動産担保ローンは金融機関に対して不動産を担保として提供することにより、不動産評価額に見合った融資額を受けることができるため借入限度額は高くなります。例えばカードローンやビジネスローンの場合、融資金額は1,000万円前後を限度とする金融機関が大半となります。一方不動産担保ローンの場合、融資金額が1億円以上に設定する金融機関が多くなります。

返済期間を長期的にすることができる

不動産は長期に亘り評価額が保たれることを理由として、返済期間を長期に設定することができます。例えばカードローンやビジネスローンの場合、返済期間は長くても15年前後に設定する金融機関が多くなります。一方不動産担保ローンの場合、返済期間を25年~35年に設定する金融機関が多くなります。

返済期間を長期間に設定できれば毎月の返済額を低くすることができます。しかし返済期間が長期間になれば利息支払い額も多くなりますので確認が必要です。

不動産担保ローンのデメリット(リスク)

不動産担保ローンのデメリットは何ですか?

返済が滞ると担保物件の売却打診があり、実際に売却された後も担保割れとなる可能性があります。

返済が困難と判断されると担保物件の売却を打診される

金融機関に不動産を担保として提供することにより、ローン返済が困難になりますと担保物件の売却を打診されることとなります。金融機関は不動産に対して、立地する管轄法務局において抵当権設定を行います。抵当権は借主が借入金を返済できなくなった場合、貸主が担保として提供された不動産を売却して貸出金と利息を回収できる権利となります。

審査から融資までの期間が長いのと手数料がかかる

銀行の場合、審査から融資までの期間が担保として提供される不動産の調査を行う必要があるため長くなります。また様々な諸費用がかかるため手数料が発生します。例えばカードローンやビジネスローンの場合、窓口やATMなどで数分の問答により審査終了・即日融資となり、手数料もかからないことが大半となります。

一方不動産担保ローンの場合、提供される不動産に対しての評価額の調査や現地調査を行うことにより問題点の有無などを確認する期間が必要になります。調査する物件が遠方になりますと、その分時間も費用もかかります。

売却での返済ができなければ担保割れになる

金融機関により差し押さえられ不動産を売却されたとしても、売却価格よりローン残債の方が大きければ「担保割れ」となります。その場合、不足分に対して新たにローンを組むなどして返済を続けなければなりません。

病気や事故による返済困難

病気や事故などによる不測の事態に誰でも陥る可能性はあります。状態が酷い場合、働けなくなり収入がゼロになれば治療費や生活費にも困ることになり、ローン返済は困難になります。

不動産担保ローンとリバースモーゲージ、リースバック、売却で比較

リバースモーゲージ、リースバック、不動産売却のそれぞれのメリット・デメリットをまとめ、不動産担保ローンと比較してみます。

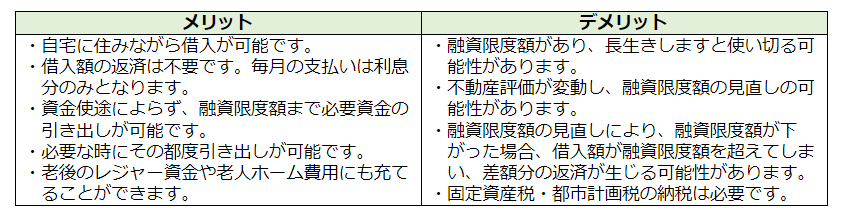

リバースモーゲージとは

リバースモーゲージは高齢者(55歳~65歳)が所有する不動産(主にマイホーム)を金融機関に担保として提供して借入を行うものです。借入金は、借主が亡くなった場合に金融機関が不動産を売却して回収します。そのため借入金の元金を返済する必要は無く、毎月の返済は利息分だけとなります。

リバースモーゲージのメリット、デメリットをまとめますと下表の通りです。

老後の収入が年金しかなく、資産も自宅以外に無い場合、リバースモーゲージの利用は良策となります。

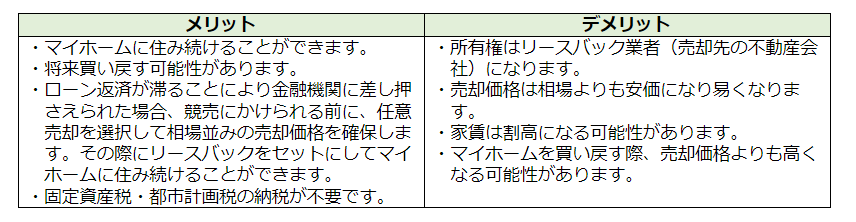

リースバックとは

リースバックは不動産会社に不動産(マイホーム)を売却し、不動産会社と賃貸借契約を締結し、毎月家賃を支払うことで、売却した不動産に住み続ける仕組みです。リースバックのメリット・デメリットをまとめますと下表の通りです。

任意売却を利用する場合、リースバックの利用は良策となります。ただし、任意売却とリースバックのセットでの利用は複雑な手続きを要しますので、慣れた不動産会社を探し相談することが必要となります。

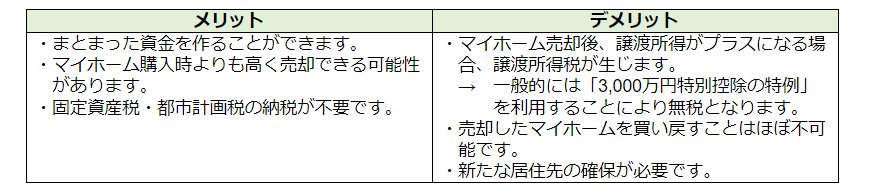

不動産売却とは

不動産売却は早急にまとまった資金が必要になった場合などに、所有する不動産(マイホーム)を売却するものです。不動産売却のメリット・デメリットをまとめますと下表の通りです。

不動産担保ローンを利用した方が良いケース

「リバースモーゲージ」と比較した場合、年金以外に収入があり、マイホーム以外に資産がある場合には不動産担保ローンを利用した方が良策です。

「リースバック」と比較した場合、マイホームの売却が相場よりかなり安くなり、売却できたとしても家賃が割高になるようであれば、不動産担保ローンを利用した方が良策です。

「不動産売却」と比較した場合、マイホームを手放したくなく、ローン返済計画も見通しが立てば不動産担保ローンを利用した方が良策です。

まとめ

- 不動産担保ローンでおすすめのサービスは「りそなフリーローン(有担保型)」

- りそなフリーローン(有担保型)は低金利かつ最大1億円の高額な融資が可能!

- 返済計画も30年の長期で計画が立てられる上、団体信用生命保険は無料で付帯できるので安心◎

- 自宅を担保にするのが不安な方もりそな銀行のローンのプロが無料でカウンセリング&最適な組み方をご提案

以上、不動産担保ローンの概要やおすすめの金融機関、メリット・デメリット、選び方、リバースモーゲージ・リースバック・不動産売却との比較などを解説しました。不動産担保ローンは金融機関によってもメリット・デメリットが異なります。それと自身の資金使途や返済可能額に見合ったマッチングの是非がポイントとなります。

この記事においても不動産担保ローンの選択方法を幾つか提示しました。またリバースモーゲージなどのメリット・デメリットを解説しました。それらを上手く活用して、自身の条件とベストなマッチングとなる不動産担保ローンや他の手法を選択されることをお勧めいたします。