- 住宅ローンを組む時に配偶者の連帯保証人は必要?

- 住宅ローンで連帯保証人である妻や夫が死亡したら?

- 住宅ローンの連帯保証人になるデメリットやリスクも解説

マイホームを購入する場合には金融機関から借り入れをするのが一般的です。例えば夫婦で住宅ローンを組む際に配偶者の連帯保証人が必要かどうか悩む人もいるのではないでしょうか?

マンションやアパートを借りる場合には保証人を必要とするケースが多いのですが、住宅ローンを組む場合には原則として連帯保証人を立てる必要はありません。

しかし夫婦でペアローンを組む場合などにおいては、連帯保証人が必要になります。その場合、「連帯保証人の妻や夫が死亡したら?」など様々な疑問が出てくるでしょう。

この記事では住宅ローンで連帯保証人を必要とするケースや連帯保証人のデメリット、連帯保証人になる条件や連帯保証人と連帯債務者の違いなどについて解説します。

住宅ローンを組む時に配偶者などの連帯保証人は必要?

マンションやアパートを借りるときには保証人が必要ですが住宅ローンを組む時には原則的には要りません。

住宅ローンの借り入れでは、なぜ保証人が要らないのですか?

それは購入するマイホーム自体が、保証人代わりになるからなんだよ。次に詳しく説明しよう。

連帯保証人が不要の理由は家が担保になっているから

住宅ローンで連帯保証人が要らないわけは住宅そのものに担保価値があるからです。住宅ローンの返済ができなくなった場合に、住宅が担保になるので金融機関としては貸し倒れリスクがありません。かつては住宅ローンを借りる場合でも、賃貸住宅と同様連帯保証人を要しましたが、今は保証人を見つけるのが難しく、その代わり保証会社の保証を得るようになっています。

ただし、住宅ローンで夫婦でペアローンや収入合算を組む場合は、配偶者に連帯保証人もしくは連帯債務者になってもらいます。こちらについては次の章で解説します。

住宅ローンは基本保証会社の保証が必要になる

住宅ローンの借り入れでは連帯保証人は原則的に要りませんが、代わりに保証会社の保証が必要です。主たる債務者が支払いをできなくなった場合には、保証会社が代わって残債を支払います。しかし保証会社が残債を支払ったからといって、債務者は返済を免れるわけではありません。今度は返済する対象が金融機関から保証会社になっただけで、債務者の返済義務は残ります。

保証料の支払い方

保証料の支払い方法には一括払い型と金利上乗せ型があります。

●一括払い型(外枠方式)

住宅ローンを組んだ際に一括で保証料を支払うタイプ。通常融資を受けるときに50万円~100万円程度必要です。

●金利上乗せ型(内枠方式)

住宅ローン金利に0.2%~0.3%程度上乗せして支払っていくタイプ。一括払い型よりも保証料は多くなります。

保証料不要の金融機関

なおネットバンクや地方銀行の一部には保証人だけでなく保証料も必要としないものもあります。その場合貸し倒れリスクが高くなるので、審査は一般的に厳しくなります。また保証料を要しなくても事務手数料を高く設定している場合もあるので、諸費用全般で見る必要があります。

住宅ローンで配偶者等の連帯保証人・連帯債務者が必要になるケース

住宅ローンを借りるときに、配偶者や親などが連帯保証人・連帯債務者になる必要があるのはどんな場合でしょうか。

次のような場合には金融機関から連帯保証人や連帯債務者を求められることもあるので、売買契約締結の段階になって慌てないよう準備しよう。

夫妻の収入を合算して住宅ローンを組む場合(連帯債務者含む)

予定した借り入れができないような場合、夫婦の収入を合算して住宅ローンを組むことがあります。その場合は夫妻のどちらかを主債務者とし、もう一人が連帯保証人または連帯債務者になります。

【住宅ローン】配偶者が連帯保証人

妻が連帯保証人のケースでは夫が住宅ローンの返済が不可能になったときには、妻が返済義務を負います。すなわち主債務者は夫であり、妻がそれを保証することになります。連帯保証人は団信には加入できず、住宅ローン控除も受けられません。

【住宅ローン】配偶者が連帯債務者

妻が連帯債務者となる場合には夫婦が同じ住宅ローンに対して同等の返済義務を負います。住宅ローン控除は夫婦それぞれが受けられますが、団信には連帯債務者は原則加入できないので、夫が死亡した場合には住宅ローンはそのまま残ります。なおフラット35は、団信は夫婦ともに適用になります。連帯債務はペアローンと比べると、ローンは一本なので諸費用を抑えられますが、合算できる金額は一般的に少なくなります。

ペアローンで住宅ローンを組む場合

ペアローンとはマイホームに対して夫婦それぞれが一つずつ合計2つの住宅ローンを契約し、お互いが連帯保証人になります。融資を受ける金融機関は同じですが、借入金額や借入期間・借り入れ条件は異なり、マイホームには夫婦が同居しなければなりません。多額の融資を受けやすく、住宅ローン控除や住まい給付金制度をそれぞれ利用できるのがメリット。

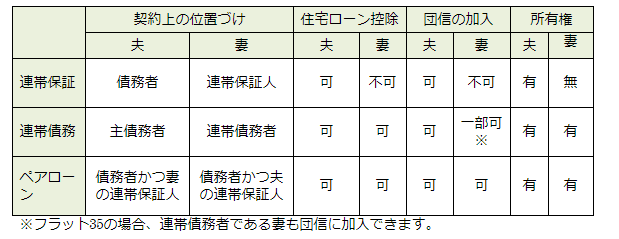

●連帯保証・連帯債務・ペアローンのまとめ

3者の違いは分かりにくいので、まとめると次表のようになります。

連帯保証人と連帯債務者の違い

●連帯保証人

連帯保証人は債務者と連帯して債務を負い、債務者が返済不可能になった際には代わって支払いをしなければなりません。連帯保証人は、住宅ローン控除の適用は受けられません。

●連帯債務者

債務者が何人もいる場合、銀行などに対して住宅ローンを一緒に返済する義務のある人のことで、それぞれの債務者に返済義務があります。連帯債務者は、フラット35や一部の民間金融機関でしか取り扱いがありません。なお連帯債務者については、住宅ローン控除の適用を受けられます

土地の名義人が親になっている場合

親が保有する土地に子供が住宅を建てる場合には親が連帯保証人になる必要があります。すなわち担保提供者と住宅ローンを借りる人が異なる場合には担保提供者が連帯保証人になることが求められます。担保提供者は、親や子・祖父母・配偶者などがその範囲になります。

土地や物件が共有名義になっている場合

土地や建物を共有名義で購入する場合は通常一人が代表で住宅ローンの名義人に、ほかの人は共有名義で連帯保証人になります。共有で不動産を購入すると、売却が難しいというデメリットがあります。

フラット35の親子リレーローンを利用する際は連帯債務者が必要になる

住宅金融支援機構のフラット35の親子ローンは連帯債務者が必要です。親子ローンとは親の年齢では短期間しか借りられない場合、子供や孫が住宅ローンを引き継ぐことで、借入期間を長く借入額を多くできるローン。親子リレーローンは上記のほか、子供のマイホームの購入を支援したい親・親子どちらかの収入では借り入れができない人に向いています。

なお親子リレーローンとペアローンの違いは前者が一つのマイホームに対して一つの住宅ローンを組むのに対し、後者は一つのマイホームに対して夫婦や親子が別々に住宅ローンを組むことです。

住宅ローンの連帯保証人のデメリット|妻や夫が死亡したら?

連帯保証人のローン返済に対する責任は重いですよね…。改めて住宅ローンで連帯保証人になるデメリットを知っておきたいです。

住宅ローンの連帯保証人になるデメリットを想定しておかないと、トラブルに発展する可能性もあります。この章では連帯保証人になるリスクについて解説しましょう。

住宅ローンで連帯保証人である妻や夫が死亡した場合は、法定相続人が引き継ぐ

連帯保証人が死亡した場合には債務が消滅するわけではなく、兄弟などの法定相続人が引き継がねばなりません。ただし債務を相続するときに、相続を放棄したり限定的に承認することで借金を引き継がない選択肢はあり得ます。

債務者が自己破産→配偶者などの連帯保証人に支払い責任が残る

主債務者が自己破産した場合にはすべての借金は免除されます。しかし、配偶者が連帯保証人となっていた場合、支払い責任は配偶者に残ります。したがって連帯保証人は、主債務者に代わりに住宅ローンを返済しなければなりません。連帯保証人の責任は大変に重いので、軽い気持ちで契約してはなりません。

離婚をしても連帯保証人から外れることができない

住宅ローンの保証人に妻や夫がなった場合に離婚することになっても連帯保証人を外れることはできません。したがって離婚が決まったら、その住宅にはどちらが住み続けるのか夫婦どちらかが返済していくかなど弁護士に相談しながら判断する必要があります。特にペアローンや収入合算の場合は共有名義になるので、所有権をめぐるトラブルに発展することはよくあるので、気を付けなければなりません。

住宅ローンの連帯保証人の条件は?なれない人の特徴は?

住宅ローンの連帯保証人になるための条件は、基本的には夫や妻(配偶者)や親・子(一親等の親族)であることです。

ただし、下記に当てはまると住宅ローンの連帯保証人になれない可能性がありますのでチェックしておきましょう。

- 収入と雇用状況が安定してない

- 信用情報に問題がある

- 年金を受け取っている

住宅ローンの連帯保証人になれないケース①収入と雇用状況が安定してない

連帯保証人は、住宅ローンの契約者の代わりに返済責任を背負うことになるので、ある程度の返済能力が必要になります。

そのため、収入や雇用状況が安定していないとなると、金融機関は慎重に判断するでしょう。

住宅ローンの連帯保証人になれないケース②信用情報に問題がある

信用情報の問題とは、例えば借金の滞納や返済遅延などが当てはまります。

住宅ローンの連帯保証人の借金も金融機関側にバレる可能性があるので、借金などの信用情報に問題がないか確認しておきましょう。

しかし、現在借金を全額返済しているとなれば、信用が回復する可能性もあります。

住宅ローンの連帯保証人になれないケース③年金を受け取っている

年金を受け取っている人は高齢者であり、働いて収入を得ている人と比べても返済能力が低いと判断されることから、連帯保証人になるのは難しい可能性があります。

連帯保証人から外れることはできる?

連帯保証人を外れることはできるのでしょうか。

離婚をしたような場合には、連帯保証人を外れたいと思うだろうね。しかし融資した金融機関からみれば、連帯保証人は担保でもあるので、外れるのはなかなか難しいよ。

次のような場合には保証人から外れる可能性はあります。

一括繰上げ返済を行う

住宅ローンの残債を一括で返済できれば自ずと連帯保証人から外れることになります。しかし一括で返済するのは、そう簡単ではないでしょう。兄弟等で返済する余裕のある人がいれば、立て替えをお願いし遺産などの財産分与の時に精算するなどの手立てを考えなければなりません。しかし立て替えは簡単にはお願いできるものではなく、公正証書などを作成するなどしなければ、簡単には説得できないでしょう。

住宅ローンの借り換えを利用する

住宅ローンを別の金融機関に借り換えを行えば、連帯保証人から外れる可能性があります。しかしこの場合借り換え先の金融機関の審査を通らなければならず、たとえ通ったとしても事務手数料や登記費用などの諸費用が発生します。

まとめ

ここまで解説してきたように金融機関から住宅ローンを借りる場合には、一部の銀行を除き連帯保証人は不要です。しかしペアローンや収入合算をする場合・親が保有する土地に、子供が住宅を建てる場合・フラット35の親子リレーローンの利用などでは連帯保証人または連帯債務者を求められます。

連帯保証人を立てた場合には、融資が可能になるなどのメリットがある一方、連帯保証人には所有権はなく団信や住宅ローン控除も適用になりません。最も問題になるのは、リスクが高いこと!さまざまなリスクを想定して連帯保証人になる際には慎重に考えましょう。