- 住宅ローンの変動金利と固定金利はどっちが多い?どっちがお得?

- 住宅ローンで変動金利にした人は後悔する?デメリットを解説

- 住宅ローンの変動金利でお勧め金融機関ランキングも紹介

今は歴史的低金利の時代、金利の高い時に住宅ローンを組んだ人は低金利の変動金利に借り換えたいと思うのではないでしょうか?しかしその反面、景気が良くなった局面では変動金利が一気に上がるということが起きた場合、支払額が増えるなどのデメリットもあります。

そこでFPの資格がある筆者が変動金利のデメリット・おすすめの銀行・変動金利を選択した方がいい人の特徴などについて紹介します。

住宅ローンの変動金利と固定金利はどっちを選ぶ人が多いのか、どっちがお得なのか気になっている方のために、固定金利との違いについても解説しているので、参考にしてください。

【住宅ローン】変動金利と固定金利はどっちが多い?どっちがお得?

住宅ローンを借り換えするときには、何を基準にしたらよいのでしょうか?

最も重視するのは、やはり金利だね。住宅ローン金利には、おおまかに分けると変動金利と固定金利があり、どちらを利用するかで総支払額が変わってくるので、慎重に選ばなければならないね。

住宅ローンの変動金利と固定金利はどっちが得?

住宅ローンを組む際に、変動金利と固定金利のどっちが得なのか、どっちを選ぶ人が多いのかなど、両者の違いについて気になっている方もいるでしょう。

それではまず変動金利と固定金利のそれぞれの特徴について解説します。

変動金利とは

変動金利は固定金利と比べると金利が低く設定され返済の途中で定期的に金利が見直されます。見直しは半年ごとに行われ金利が上昇すれば返済額が増え、逆に下落すれば減ることになります。しかし見直しが行われても直ちに返済額が変わるわけではなく、返済額の変更は5年に一度。

その際新たな返済額は従来の返済額の125%が上限で、それ以上は上がりません。しかし125%以上返済額が上昇した場合には、オーバー分は免除されるわけではなく、繰り越されることになります。

固定金利とは

一方固定金利は融資を受けた時の金利が定められた期間変わりません。固定金利には「固定金利期間選択型」と「全期間固定金利型」があります。固定金利期間選択型は、借り入れたときから2年・3年・5年・10年といった期間金利が固定され、固定金利終了後は再度固定金利を選んだり変動金利に移行が可能。一般的に固定期間が短ければ金利が低くなります。選択期間は金利が上昇しても影響を受けず 期間終了後は金利が下がっていれば当初より低金利で借りることができます。

全期間固定金利型は融資を受けた時点で借入期間の金利が決められ固定されます。途中から金利が上昇するタイプもありますが、これについても融資時に金利は定められます。金利上昇時にも安心でき、将来のライププランも立てやすいのがメリット。

住宅ローンで変動金利と固定金利のどっちを選ぶ人が多い?

住宅ローンの変動金利と固定金利はどっちを選ぶ人が多いのでしょうか?

住宅金融支援機構の調査によると、変動金利が毎年増える傾向で、2020年5月では60.2%が変動金利を利用しているんだよ。

住宅ローン変動金利の推移

バブル期には民間金融機関の住宅ローンの変動金利は8.5%という高金利のときもありましたが、2009年以降金利は2.475%のまま変わらず低金利が固定されています。今後も低金利時代が続くのであれば変動金利を選択するメリットは大きいと言えるでしょう。

今後も低金利時代は続くのでしょうか?

そうだね、長期間低金利時代が続いているので、断定はできないがその可能性は高いだろうね。

短期金利は日本銀行の政策金利、長期金利は市場金利によって決まります。2020年7月に開催された日銀金融政策決定会議でもマイナス金利を維持する決定がなされました。日銀が目指す物価の2%上昇にはなかなか到達できず、またコロナ禍において景気の低迷を余儀なくされています。したがって低金利時代はまだまだ続くと考えた方が良いでしょう。

【住宅ローン】変動金利ランキングおすすめTOP3

それでは住宅ローンを借り換える場合、おすすめの金融機関の変動金利を3つ選んで説明しましょう。

新規借入も借り換えもNo.1は新規借り入れは『住信SBIネット銀行』

正式審査に合格すれば来店不要、ネットと郵送で手続きが完結します。正式審査後に、住信SBIネット銀行指定の司法書士と面談する必要があります。

メリット

- 借り換えの通期引き下げプランでは、変動金利が年0.428%の低さ。

- 取引条件により年0.398%まで引き下げが可能

- 一般団信だけでなく「全疾病保障」も金利上乗せなしで基本付帯している。

- 女性は、通常の「全疾病保障」に加えて「ガン診断給付金特約」も無料で付帯。

- 保証料および一部繰上返済手数料も0円!

基本情報

| 金利の種類 | ネット専用全疾病保障付住宅ローン(借り換え) <通期引下げプラン> |

| 金利タイプ | 変動金利:年0.428% 、 固定金利:年1.290%~ |

| 借入可能額 | 500万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…変動期間中は無料、 固定33,000円 |

| 団信保険料 | 必要(保険料は不要) |

| 契約時年齢 | 仮審査申込時20歳以上、 借入時65歳以下、 最終返済時の年齢が80歳未満 |

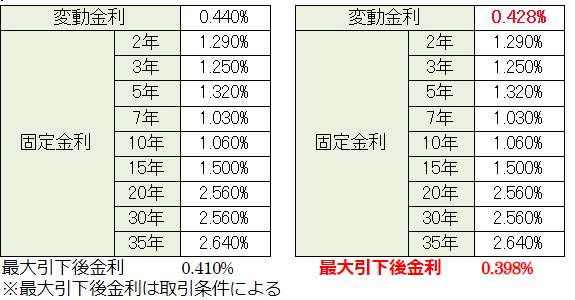

●金利プランと適用金利

通期引下げプラン(新規) 通期引下げプラン(借り換え)

2位 ジャパンネット銀行

申事前審査~本審査まですべてインターネットで完了します。契約書への記入捺印が不要なので来店の必要はありません。相談は電話やネットで行えます。振込は司法書士との面談が終わり、登記手続が整ったことが確認されると行われます。

メリット

- 借り換え金利は全期間引き下げ型変動金利で年0.380%の低さ

- 下記の手続きコストはすべて0円

- 保証料・返済口座への資金移動・収入印紙代・一部繰り上げ返済手数料

- 一般団信は保険料無料(がん先進給付金付き)

- 他に金利を0.1%~0.3%上乗せすることで、がん50%保障団信・がん100%保障団信・11疾病保障団信・ワイド団信などに加入可能

基本情報

| 金利の種類 | ジャパンネット銀行 住宅ローン(借り換え) 全期間引き下げ |

| 金利タイプ | 変動金利:年0.380% 、 固定金利:年0.410%~ |

| 借入可能額 | 500万円~2億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…33,000円 |

| 団信保険料 | 必要(保険料は不要) |

| 契約時年齢 | 仮審査申込時20歳以上、 借入時65歳以下、 最終返済時の年齢が80歳未満 |

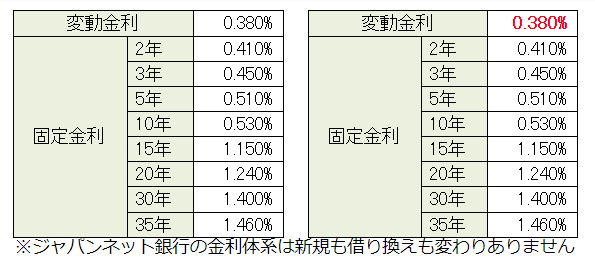

●金利プランと適用金利

通期引下型(新規) 通期引下型(借り換え)

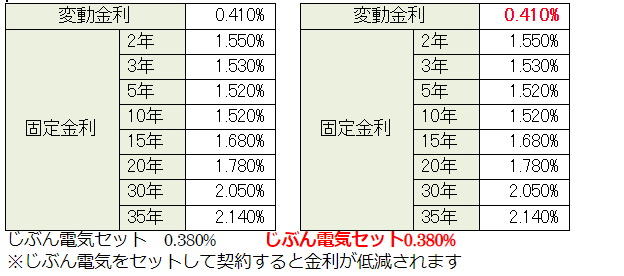

3位 auじぶん銀行

インターネット上のマイページに登録し、仮審査・本審査が可能。必要書類もアップロードして提出できるので、収入印紙の必要はありません。借入金は、auじぶん銀行指定の司法書士と面談した後に振り込まれます。

メリット

- 借り換え金利は年0.410%の低さ、「じぶんでんき」を契約すると金利が年0.38%に!

- 保証料・決済口座の資金移動・繰り上げ返済手数料が無料(ただし全部繰上返済の固定期間中は33,000円)

- 一般団信だけでなく、がん診断保障50%も保険料0円で加入できます

基本情報

| 金利の種類 | 住宅ローン 全期間引下げプラン(借り換え) |

| 金利タイプ | 変動金利:年0.410% 、 固定金利:年1.550%~ |

| 借入可能額 | 500万円~2億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…変動期間中は無料、 固定33,000円 |

| 団信保険料 | 必要(保険料は不要) |

| 申込時年齢 | 申込時の年齢が20歳以上65歳未満で ・最終返済時80歳の誕生日まで |

●金利プランと適用金利

住宅ローン 全期間引下げプラン 住宅ローン 全期間引下げプラン(借り換え)

変動金利にすればよかったと後悔するメリットを紹介!

次に変動金利にすればよかったと後悔するようなメリットを4つ説明しましょう。

金利が低いタイプが変動金利

変動金利は半年ごとに金利が見直され返済額は5年ごとに変更されます。しかし金利が上昇しない場合には、そのまま低金利を享受できます。変動金利は、短期プライムレートに連動していますが、何年も変化がありませんので、今後も一定期間は上昇する心配はないでしょう。

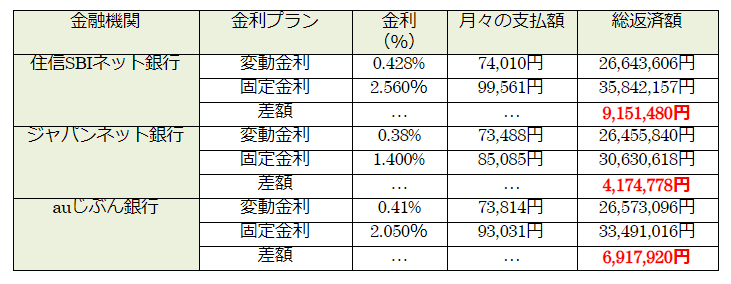

変動金利と固定金利では支払額がどれほど違ってくるのでしょうか。

それでは先ほどの金融機関3社について、支払額にどれほどの差が出るかシミュレーションしてみよう。

融資条件

- 借入額:2,500万円

- 借入期間:30年

- 返済方法:元利均等

利用したシミュレーションツール:住宅保証株式会社

これを見ると月々の返済額・総返済額で変動金利と固定金利には大きな差が出ることがお分かりになると思います。

金利が低いので元本を早く返せる

金利が低ければ毎月の返済額も少ないので、その分貯蓄もできるでしょう。その貯蓄を利用して繰り上げ返済も可能に。繰り上げ返済を行った分は、元金の返済に充てられます。利息は元金を基に計算されますので、元金が減った分総返済額を少なくしたり返済期間を短縮できることに。返済金額が短縮できれば、将来の金利上昇リスクを低減できます。

半年ごとに金利が見直される

変動金利は、景気に左右される短期プライムレートに連動しています。そのため景気変動の影響を少なくするために、半年ごとに金利は見直されます。急激な金利の上昇があっても、直ちに返済額が上がるわけではなく、5年度ごとの返済額見直しの時に再計算されます。

「5年ルール」と「125%ルール」が便利

金利は半年ごとに見直されますが返済額の見直しは5年に一度です。したがって支払額が毎年増えるようなことはありません。また5年に一度返済額が増える場合でも、今まで支払ってきた返済額の1.25倍が上限というルールがあります。例えば月に10万の返済をしていた時に130%の金利が上昇しても5年後に返済額が12万5,000円に押さえられます。

住宅ローンの変動金利はやめたほうがいい?デメリット

変動金利はメリットばかりではなく、やめたほうがいいと感じる方もいるデメリットもあるので、よく注意しなければなりません。

変動金利が一気に上がるリスクがつきまとう

今の超低金利は未来永劫続くわけではありません。ローン返済中に金利が上昇した場合には、返済額が増え金融機関への返済ができなくなることもあるということも覚えておきましょう。

金利上昇により返済額が増えたらヤバい

125%ルールがあるので毎月の返済額には上限がありますが、金利には上限はありません。金利が上昇した場合に、毎月の返済額はまず利子部分から引かれていきます。そのため元金が減らず、総返済額増えてしまうこともあり得ます。

未払い利息が発生する

金利が上昇すると先に利息から支払うことになるので、元金の減りが遅くなります。したがってローンの完済時期が到来した時に「未払い利息」が発生し総返済額が当初予定より増えてしまう可能性があります。したがって変動金利を選択する場合には、今後金利が上昇する可能性があることを覚えておかなければなりません。

住宅ローンで変動金利を選択した方がいい人の特徴

変動金利を選ぶ場合には、金利が上がる可能性があるということですね。

その通りだね。それではどんな人が変動金利に向いているか解説しよう!

変動金利を選んだ方が良い人は次のようなタイプの人です

ローン残高を早く減らしたい人

既に述べたように変動金利は金利が低いので、固定金利を選ぶ場合より大きく総返済額を減らせる可能性があります。したがって低金利を利用して早く完済したいと考える人は変動金利を選ぶとよいでしょう。

金利が上昇しても返済に困らない人

変動金利のデメリットは金利が上昇した場合、毎月の返済額および総返済額が増えてしまうことです。毎月の返済額に余裕のある人・貯蓄がある人は多少金利が上昇しても返済には困らないでしょう。

ローン返済期間や返済額が少ない人

ローン返済期間が短ければ、金利が上昇する可能性は低いと予想できます。またローン返済額が少なければ金利が上昇しても、さほど支払いに影響を受けることはないでしょう。

市場金利は今後も大きくは上昇しないと思う人

日本の経済成長率は鈍化し、今後もバブル期のように物価が上昇することはないでしょう。また日本の人口は減少し少子高齢化も進展しているので、景気対策を今後も打つ必要があると思われます。そのため低金利政策は今後も継続される可能性が高く、市場金利が急激に上昇することはないでしょう。

まとめ

コロナが終息したからといって、日本を取り巻く環境を考えると直ちに高金利時代が到来するとは考えられません。したがって今は変動金利を利用して、低金利で借り換えを行うチャンスといえます。

しかし変動金利を利用する際には、万が一を考えて返済に余裕をもって行いたいもの。また銀行を決める場合には、金利だけでなく保証料や事務手数料・繰上返済手数料・団信などを総合的に判断し決めるようにしなければなりません。その際には借り換え後の返済額や諸費用の概算を必ずシミュレーションし後悔のない借り換えを行いましょう。