- 今家を買う人が信じられない!5年後10年後大変なことになる理由を解説

- 5年後10年後のリスクを回避する賢い家の選び方を紹介

- 2024年家を買うべきか?今すぐ買うメリットも説明

結婚や出産・育児などのライフイベントを通じて、住宅購入を検討される方もいる中、一方で、「家は絶対買うな」「家を買う 時代は終わった」との声もあり、将来の経済成長や住宅市場の変化を見据えて、今、家を買うべきかどうかを検討する声も耳にします。

亜美解説員

亜美解説員

なぜ、「今家を買う人が信じられない。5年後10年後には大変なことになる」と言われるのか、その理由を解説していきます。

今後の住宅市場の動向や将来のリスクについても考えていきながら、今すぐに家を購入するメリットも紹介していきますよ。

山口編集者

山口編集者

この記事は2024年6月末現在の状況を基にしています。

「今家を買う人が信じられない」と言われる理由3選

「今家を買う人が信じられない」という声が広まる背景には、時代の変化という大きな流れがあります。

昔とは異なる社会環境や経済の動向が、「家を買う時代は終わった」という声を強めています。

一方で、「今家を買うべきか」に対する意見も分かれ、その理由を探ると、様々な要素が影響していることが分かります。

ここでは、その中から「今家を買う人が信じられない」理由を3つ取り上げてみます。

- 理由①:物価高騰による家計の負担でローン返済が厳しくなるから

- 理由②:今は空き家が多いので、新しく家を建てる必要がないから

- 理由③:地価が右肩上がりになる保証はどこにも無いから

理由①物価高騰による家計の負担

家を買う際は、多くの方がローンを組んで購入することになります。

頭金にもよりますが、大体の方が30~35年ローンを組むことでしょう。

先々までローンの支払いを無理なく支払わなければいけません。

しかし、近年はインフレ経済による日本経済の行く末が不透明であることや、円安からの物価高騰、さらには終身雇用を見直す動きも多く、安定した給与の支給が一般的では無くなりました。

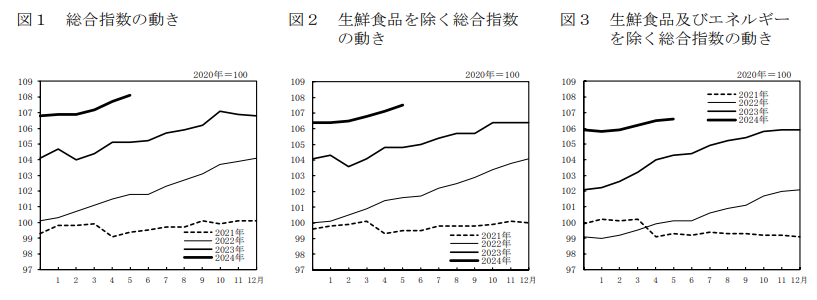

(引用元:総務省統計局)

こちらは消費者の物価指数を2021年~2024年毎に表したグラフです。

総務省統計局のデータによれば、過去4年間で消費者の物価指数は約8%上昇しました。

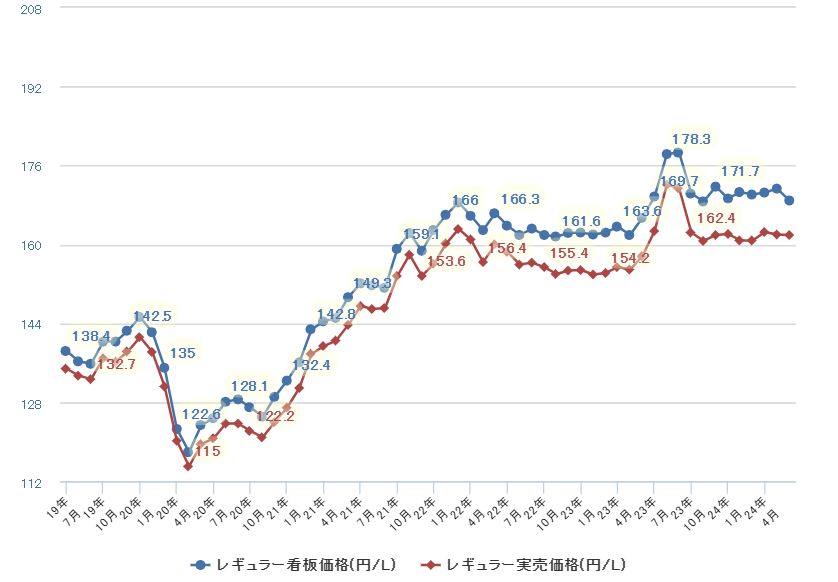

(引用元:e燃費サイト)

特にガソリン代は4年前に比べると50円も上昇しています。

家計が物価高高騰で逼迫する中でもローンを組んだら返済は続けなくてはなりません。

山口編集者

山口編集者

亜美解説員

亜美解説員

理由②空き家が多く、新築の必要性が低い

日本は少子高齢化が進み、年々空き家が増えている統計結果が出ています。

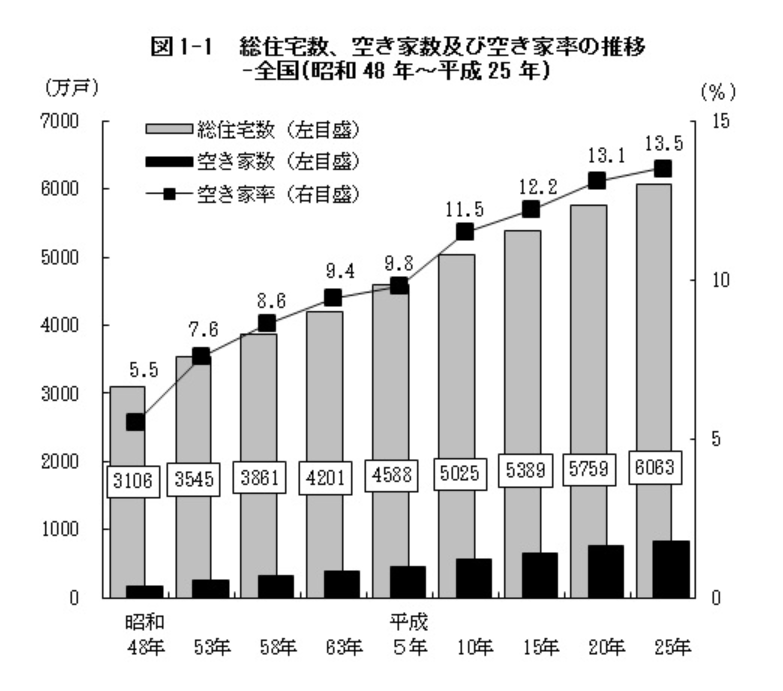

(参照元:総務省統計局)

これは1973年から2013年の空き家数と空き家率を表したグラフです。

空き家数と空き家率が右肩上がりに年々増えていることが分かります。

2018年の空き家率は13.6%で、住宅10軒につき1軒以上が空き家となります。

更に野村総合研究所の調査では、2033年には空き家率が30.2%になるという予測が出ており、10軒に3軒は空き家となる見込みです。

亜美解説員

亜美解説員

山口編集者

山口編集者

理由③地価の将来の不確実性

そもそも家を購入したけれど、ずっと住み続けるつもりは無く、人生の途中まで住むつもりだ、という人も少なくありません。

引っ越しをするために長く住み続けた家を、さぁ売ろう、と思い立っても、地価が右肩下がりのため、大した金額は見込めないのが現状でしょう。

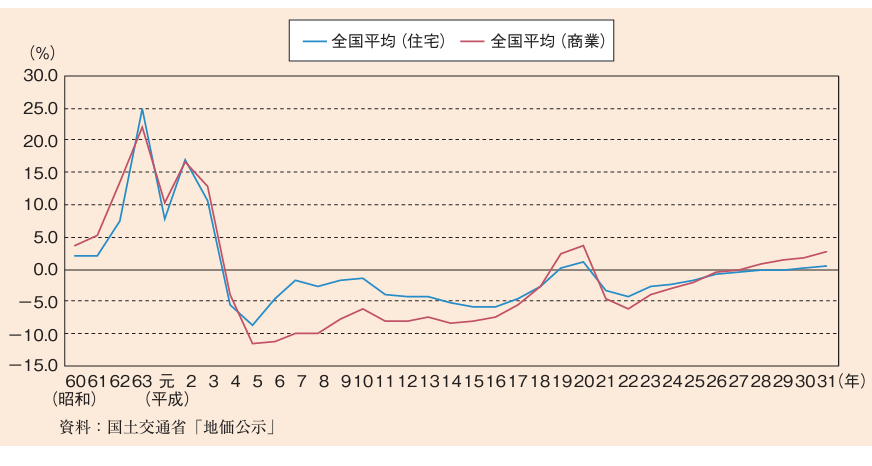

(引用元:国土交通省)

こちらは地価の上昇率を昭和60年から推移したグラフです。

バブル期の昭和62年から平成2年まで上昇していましたが、その後は下降したまま、バブル期のような上昇は見られません。

地価の上昇が近年見られないことから、地価が上がると見込むのは時期尚早と言えます。

また不動産バブルの時とは違って、空き家は多数存在し、人口は減っています。

更に東京都ではコロナ禍から続くリモート事業により2025年以降は本格的に人口が減るという都の予想がたてられているため、益々地価が上がりにくい状況になります。

山口編集者

山口編集者

亜美解説員

亜美解説員

理由③建築費の高騰

近年、家を購入することに対して疑問の声が増えている理由の一つが、建築費の急激な高騰です。

この背景には、いくつかの要因が複雑に絡み合っています。

例えば、ウッドショックに加えて、アイアンショック(鉄の価格高騰)、ウクライナ情勢、半導体不足、円安、そしてガソリン代や電気代などのエネルギーコストの上昇も建築コストを押し上げています。

特にウクライナ情勢では、ロシアからの木材やエネルギー資源の供給が大きく減少し、日本を含む多くの国々で建材価格が高騰しました。

さらに、労務費の上昇も無視できません。

建設業界では人手不足が深刻化しており、その結果、職人や作業員の賃金が年々上がっています。

ここに加えて、2024年4月1日から適用される建設業の時間外労働の上限規制が、新たな負担となります。

この規制では、建設業でも時間外労働が年720時間、月45時間までという上限が設けられ、違反には罰則が科されます。これにより、従来よりも労働時間の管理が厳しくなり、効率を上げるために追加のコストがかかることが予想されます。

結果として、建設の人件費がさらに上昇し、建築費が一層高騰することが懸念されています。

これらの要因が重なり、住宅を建てるコストが上がり続けているため、家を購入すること自体が非常に高いリスクとみなされるようになっているのです。

参考:厚生労働省 「はたらきかたススメ」

参考:日本経済新聞 建設業2024年問題

今家を買うことで5年後・10年後に大変になるリスク

今家を購入することで、将来的に大変なリスクに直面する可能性があります。

自然災害や資産価値の低下、金利上昇、引っ越しや転勤の影響、さらには日本経済の変動による買い手減少など、様々なリスクが考えられます。

これらのリスクを回避するために、注意が必要です。

- 自然災害

- 資産価値が低下する恐れ

- 金利上昇の可能性

- 引っ越し・転勤

- 日本経済の影響で買い手減少

大変なことになるリスク①自然災害

日本は自然災害が多く、地震・台風・豪雨などの被害はどこでも起こりうる現実です。

地球温暖化の影響もあり、洪水や台風被害は深刻化しています。特に日本は地震大国であり、巨大地震のリスクも存在します。

持ち家のリスクとして、災害で住めなくなった場合のローン残債や資産喪失が懸念されます。

大変なことになるリスク②資産価値が低下する恐れ

不動産投資や購入に関するリスクとしては、資産価値の減少が挙げられます。

不動産市場は変動的であり、価格が上がるだけでなく下がることもあります。

特に日本では少子高齢化が進み、家の供給過剰により価格が下がる可能性が高まっています。

また、地域の需要や環境の変化、物件の劣化も資産価値に影響を与えます。

山口編集者

山口編集者

大変なことになるリスク③金利上昇の可能性

日本では歴史的な低金利が続いており、住宅ローンの金利も低水準でした。

しかし、将来的に金利が上昇する可能性もあり、それに伴い返済額が増えるリスクがあります。

住宅ローンを組む際には、固定金利と変動金利の選択があります。

固定金利は金利が固定されているため安定感がありますが、変動金利は今現在は低金利で借りられる反面、金利の変動により将来的に返済額が増加する可能性があります。

亜美解説員

亜美解説員

大変なことになるリスク④引っ越し・転勤

家を購入する際には、将来的な引っ越しや転勤のリスクも考慮する必要があります。

転勤リスクがある会社に勤務する場合や、老親の介護などで引っ越しをしなければならないリスクも検討すべきでしょう。

万が一引っ越しの必要が生じた場合、自分の希望通りの価格で家を売るのは難しいこともあります。

特に転勤が定期的に行われる会社に勤めている場合や、家族構成やライフスタイルの変化によっても引っ越しの必要性が生じる可能性があります。

亜美解説員

亜美解説員

大変なことになるリスク⑤日本経済の影響で買い手減少

日本では少子高齢化や経済の停滞が進み、それに伴い住宅購入に対する買い手の減少が懸念されています。

特に経済の停滞はバブル期以降長らく続いており、それに伴い給料の上昇率の低下も同じく、税金だけは増額され、不動産を買う経済的余裕の無い人が増えている事も買い手減少の一つです。

5年後、10年後のリスクを回避するための家の選び方!

5年後、10年後に家を購入する際には、将来のリスクを考慮した賢い選択が重要です。

自然災害や資産価値の変動、金利上昇などに対応するための対策を身につけることで、安心して住まいを選ぶことができます。

ここでは、それぞれのリスクに対する具体的な対応策を紹介します。

- 自然災害の危険における対策案

- 資産価値下落への対応策

- 金利上昇のリスクにおける対応策

- ローン返済を継続する対応策

- 急な引っ越しや転勤で困る際の対策

自然災害の危険における対策案

自然災害に対するリスクを軽減するためには、以下の3つのポイントを押さえることが重要です。

まず、建築予定の土地のハザードマップを確認することが挙げられます。

近年のハザードマップは正確であり、その土地の災害リスクを把握することができます。

さらに、住環境を選ぶ際にも自然災害リスクを考慮することが重要です。

防災意識の高いエリアや災害リスクの低い地域を選ぶことで、リスクを軽減することができます。

地盤情報や耐震性能もチェックし、地震や水害に対するリスクを評価しましょう。

次に、火災保険の内容を充実させることが重要です。

火災保険に加えて地震保険や水害の特約をつけることで、自然災害に対する備えを手厚くすることができます。

そして、災害に強い家づくりをすることも重要です。

最近の新築住宅では耐震性能や水害対策が向上しており、耐震等級3の家や水害対策を兼ね備えた家が建設されています。

注文住宅であれば自分で選択できるので、災害に強い家を建てることが容易です。

亜美解説員

亜美解説員

資産価値下落への対応策

資産価値が落ちない物件を選ぶ際には、以下のポイントに注目すると良いでしょう。

- 人気のエリアかどうか

- 交通アクセスが良いか

- 周辺環境が充実しているか

- 地域の人口が多いか

- 治安が良いか

① 人気のエリアかどうか

多くの人が住みたいと思うエリアは需要が高く、資産価値が安定します。

東京で絞ると例えば、武蔵小山・中目黒・三軒茶屋・荻窪などは人気の高いエリアです。

②交通アクセスが良いか

駅や学校、病院などが近くにあり、便利な立地は資産価値を保ちやすくなります。

一般的には最寄り駅から徒歩10分にある物件は交通アクセスの良い好立地と言えます。

③ 周辺環境が充実しているか

スーパーや商店街、病院などが近くにあると住みやすさが高まり、資産価値も安定します。

観光施設や大型商業施設にも近いと良いでしょう。

④地域の人口が多いか

地域の人口が多いと周辺施設が充実し、需要も高まります。

都心に近くアクセスが良いエリアは特に資産価値が安定します。

⑤ 治安が良いか

周辺の治安が良いエリアは住みやすさが高く、資産価値も安定します。

犯罪率は警視庁の「事件事故発生マップ」などで確認しましょう。

金利上昇のリスクにおける対応策

住宅ローンには、変動金利と固定金利の2つのタイプがあります。

変動金利は、今後の社会情勢によって金利が変動する可能性があります。

一方で、固定金利はローンの支払いが終わるまで金利が一定です。

固定金利を選択することで、将来金利が上昇しても支払い金額が増える心配はありません。

山口編集者

山口編集者

ローン返済を継続する対応策

住宅購入に際しては、多くの方が住宅ローンを活用します。

年収によって融資額が異なるため、上限まで借入れが可能でも無理のない範囲での返済が重要です。

フラット35の返済負担額の基準は30%ですが、実際には20%以下を目指すのが理想的です。

なぜなら手取り年収は一般的に額面年収の約8割程度まで下がるからです。

そのため、返済負担額を20%に抑えても、実際の手取り年収に対する返済負担額は30%に相当します。

亜美解説員

亜美解説員

急な引っ越しや転勤で困る際の対策

物件を購入する際には、立地条件や築年数が資産価値の下落問題を解決する鍵となります。

特に、最寄り駅から徒歩10分以内にある物件や、築年数が5~10年の築浅物件、または20年未満の物件は資産価値の維持に有利です。

税制上の資産価値は物件構造の耐用年数が重要ですが、中古住宅では立地と築年数が売買価格に大きな影響を与えます。

さらに、転勤の可能性や将来の住み替えを考える場合は、売りやすい家を建てることが重要です。

立地条件が良い場所に家を建てることで、売却時に有利になります。

立地の良い土地に建てられた普通の家の方が、郊外に建つ豪華な家よりも売りやすい傾向にあります。

したがって、引っ越しの可能性がある場合は、建物よりも土地を重視して家づくりを進めることが重要です。

住宅ローンはいつまで組める?逆算して考えてみる

住宅ローンの組める期限は、年齢や収入、ローンの種類、金融機関の政策などが影響します。

自分の状況を把握し、ローンの予定や目標を明確にしましょう。

年齢や収入によって、ローンの期間や金利条件が変わります。

金融機関によって異なるため、準備が必要です。

諸費用も考慮し、予期せぬ負担を避けましょう。

一般的には65歳までがローンの上限ですが、詳細な条件は確認が必要です。

団体信用生命保険は安心感を与える重要な要素ですが、保険料や適用条件も注意が必要です。

将来を見据えた計画とリスクマネジメントが重要です。専門家と相談しながら、最適なタイミングでのローン組みを考えましょう。

住宅ローンは長期的な負担が伴う重要な契約です。

返済計画やリスク対策を含め、詳細な情報を収集し、慎重な検討を行いましょう。自分に合った最適な条件でのローン組みを目指しましょう。

2024年に家を買って後悔しない理由とメリット

2024年に家を購入することには、多くのメリットがあります。

将来的な安定感や資産価値の増加、さらには現在の税制や補助制度を活用できる点などが挙げられます。

これらの要素を踏まえて、賢く家を買うことで後悔を避けることができます。

住宅ローン控除で「子育て世帯」が優遇されるのは今だけ!

住宅ローン控除は、自分の家を買ったり建てたりするために借りたお金(住宅ローン)の利息が、税金から引かれる仕組みのことです。

入居した翌年から10年~13年間、所得税などから控除できます。

2024年の住宅ローン控除の最大額は合計409.5万円です。(※住宅や世帯の条件により異なります)

山口編集者

山口編集者

亜美解説員

亜美解説員

山口編集者

山口編集者

亜美解説員

亜美解説員

住宅購入を検討している子育て世帯は今年の購入を目指した方がお得ですね。

2024年の場合、前年と比べて上限額が最大1,000万円、控除額は最大133万円減額されてしまいます。しかし、子育て・若者夫婦世帯に限り、下記の表のように前年の上限額が維持されることが決定しました。

| 2023年 | ⇒ | 2024年 | |||

| 住宅種別(控除期間) | 借入限度額 | 最大控除額 | 借入限度額 | 最大控除額 | |

| 新築住宅(13年間) | 5,000万円 | 455万円 | 4,500万円 5000万 |

410万円 455万 |

|

| 4,500万円 | 410万円 | 3,500万円 4500万 |

319万円 410万 |

||

| 4,000万円 | 364万円 | 3,000万円 4000万 |

273万円 364万 |

||

| 3,000万円 | 273万円 | 2,000万円 3000万 |

140万円 273万 |

||

「子育て世帯」「若夫婦世帯」は下記のいずれかにあてはまる世帯が対象となります。

- 夫婦いずれかが40歳未満の世帯

- 19歳未満の子を有する世帯

他にも2024年は子育て世代にお得な節税制度がある!

住宅購入には住宅ローン控除以外にもお得な制度があります。

例えば、「子育てエコホーム支援事業」は子育て世帯や若い夫婦を対象にしており、新築の長期優良住宅やZEH住宅を購入する際に100万円の補助金が支給される制度です。

これは住宅購入の負担を軽減し、エコロジーな住環境を奨励する取り組みの一環です。

山口編集者

山口編集者

亜美解説員

亜美解説員

- グランドネクスト不動産の仲介手数料は業界最安値水準

- 購入時の仲介手数料は最大無料

- 住宅ローンサポートで金利も大幅に節約!

- 10周年キャンペーンで最大20万円がもらえる

\10周年キャンペーン実施中!/

住宅購入で得られるその他の政府補助金や助成金

2024年には住宅購入に関連する政府補助金や助成金が豊富にあります。

例えば、省エネ対策に関連する補助金や、子育て世帯や若年層向けの住宅支援制度などがあります。

これらの制度を活用することで、住宅購入の負担を軽減することができます。

詳細は各自治体のホームページや不動産取引業者から確認しましょう。

2024年の不動産市場動向を見据えた購入タイミング

2024年の不動産市場は、需要と供給のバランスや金融政策の影響などにより変動する可能性があります。

購入タイミングは重要ですが、市場の動向を十分に調査し、将来の住宅価格や金利の見通しを考慮して賢く判断しましょう。

専門家の意見や市場情報を参考にすることも大切です。

未来の資産価値を見据えた購入判断のポイント

住宅購入は単なる生活の場を確保するだけでなく、将来の資産価値を見据えた賢い投資でもあります。

購入時には、立地条件や周辺環境の整備状況、将来の地域開発計画などを考慮しましょう。

また、耐震性や築年数、リフォームの必要性なども重要なポイントです。

省エネ住宅への補助金と節約効果

省エネ住宅はエコな生活を実現するだけでなく、補助金や税制優遇などの恩恵も受けられます。

購入時には省エネ性能や補助金の有無を確認し、長期的なランニングコストも考慮して選択しましょう。

省エネ住宅は環境負荷の軽減だけでなく、家計の節約にもつながります。

中古住宅のメリットと購入時の注意点

中古住宅には価格面や立地条件などのメリットがありますが、注意が必要な点もあります。

購入時には建物の状態や履歴、リフォームの必要性、土地の権利関係などを十分に調査し、専門家のアドバイスを受けることが重要です。

購入後のメンテナンスやリフォームにも十分な予算と計画を立てておきましょう。

2024年における住宅価格の変動予測

2024年の住宅市場は複数の要因により変動する可能性があります。

需要と供給のバランスや経済情勢、金利政策の影響などが影響を与えます。

購入を検討する際には、これらの要因を考慮し、将来の住宅価格の変動予測を把握しておくことが重要です。

これらの情報を参考に、賢い住宅購入を行うためのポイントをまとめてみましょう。

まず、政府補助金や助成金を活用することで、住宅購入の負担を軽減できます。省エネ対策や若年層支援制度など、自身の状況やニーズに合った制度を利用しましょう。

また、2024年の不動産市場は変動要因が多いため、購入タイミングを慎重に考える必要があります。市場動向や将来の価格見通しを確認し、冷静な判断を行いましょう。

資産価値を見据えた購入判断では、立地条件や周辺環境の整備状況、将来の地域開発計画などを注視します。長期的な視点で物件を選定し、将来的な資産価値の安定を目指しましょう。

省エネ住宅は環境負荷の軽減だけでなく、ランニングコストの節約にもつながります。補助金や節税措置を利用して、省エネ性能の高い住宅を選ぶことで、経済的なメリットも享受できます。

中古住宅を検討する際には、建物の状態やリフォームの必要性、土地の権利関係などを徹底的に調査しましょう。リスクを最小限に抑えるためにも、専門家のアドバイスを積極的に取り入れることが重要です。

最後に、2024年の住宅価格の変動予測をしっかり把握し、将来的な購入価値を見極めることも大切です。不動産市場の動向に敏感に対応し、賢く住宅購入を進めていきましょう。

以上が、住宅購入に関するその他のアドバイスやポイントになります。自身の状況やニーズに合わせて情報を活用し、賢い住宅購入を実現してください。

家の買い時をシミュレーションで比較:今・5年後・10年後・賃貸の支払総額を検証

住宅購入のタイミングは、多くの人にとって重要な決断です。

ここでは、今、5年後、10年後に家を買う場合と賃貸を続ける場合の支払総額をシミュレーションし、比較します。

経済状況や金利動向、住宅価格の変動を考慮し、それぞれのシナリオでのメリットとデメリットを明らかにします。

将来のリスクや予測を踏まえて、どの選択が最も賢明かを検証していきましょう。

今家を買う場合

現在の住宅価格:5,000万円

頭金:1,000万円

借入額:4,000万円

金利:1.5%(固定)

ローン期間:35年

毎月の支払い

元利均等返済の場合、月々の支払いは約13.4万円になります。

35年間での総支払額は約5,640万円です。

5年後に家を買う場合

予想住宅価格:5,250万円(年1%の価格上昇を想定)

頭金:1,050万円

借入額:4,200万円

金利:2.0%(固定)

ローン期間:35年

毎月の支払い

元利均等返済の場合、月々の支払いは約14.4万円になります。

35年間での総支払額は約6,048万円です。

10年後に家を買う場合

予想住宅価格:5,500万円(年1%の価格上昇を想定)

頭金:1,100万円

借入額:4,400万円

金利:2.5%(固定)

ローン期間:35年

毎月の支払い

元利均等返済の場合、月々の支払いは約15.7万円になります。

35年間での総支払額は約6,594万円です。

賃貸を続ける場合

家賃:15万円/月

年間支払額:180万円

5年間の支払総額:900万円

10年間の支払総額:1,800万円

35年間の支払総額:6,300万円

比較まとめ

今家を買う場合:35年間で約5,640万円

5年後に家を買う場合:35年間で約6,048万円

10年後に家を買う場合:35年間で約6,594万円

賃貸を続ける場合:35年間で約6,300万円

これらのシミュレーションを基に、自分のライフスタイルや将来の計画に合わせて、最適な選択を考えることが重要です。

住宅購入のタイミングは、経済状況や個人の状況に大きく依存するため、十分な情報と計画を持って判断しましょう。

今家を買う人が知っておきたい2025年問題

2025年問題は、不動産市場に大きな影響を与えると予測されています。

以下でその概要と対策を説明します。

2025年問題の概要

高齢化社会:2025年には65歳以上の高齢者が人口の30%を占めます。これにより、住宅需要の変動が予測されます。

人口減少:少子化の影響で人口が減少し、特に地方都市での住宅需要が低下します。

空き家の増加:高齢者が住んでいた家が空き家となり、市場に影響を与えます。

不動産市場への影響

住宅価格の下落:需要の減少により、住宅価格が下落する可能性があります。

売却の難しさ:高齢者が住んでいた家の売却が難しくなる可能性があります。

リノベーション需要:高齢者向けや若年層向けのリノベーション住宅の需要が増加します。

2025年問題への対策

エリア選定:人口減少が少ないエリアや再開発エリアを選ぶとリスクを軽減できます。

物件の価値:資産価値が維持されやすい物件を選ぶことが重要です。

リノベーション:購入後にリノベーションを行い、将来的な需要に対応することが有効です。

判断のポイント

経済状況の確認:自身の経済状況を把握し、無理のない計画を立てましょう。

市場動向のチェック:不動産市場の動向を常にチェックし、最適なタイミングを見極めましょう。

専門家のアドバイス:不動産の専門家に相談し、最新情報を基に判断しましょう。

結論

2025年問題は不動産市場に影響を及ぼすため、今家を買う人はリスクを理解し、適切な対策を取ることが重要です。

エリア選定や物件選び、リノベーションの検討を通じて、将来のリスクに備えましょう。

家を建てる準備と家の購入時期についてのアドバイス

家を建てる準備や家の購入時期は、将来の暮らしや財政に大きな影響を与える重要なポイントです。

この記事では、賢い準備と適切な時期の選定についてのアドバイスをご紹介します。

家を建てる際の準備は、いつから始めるべきですか?

家を建てる準備は、早めに始めることが重要です。

具体的な家の計画や予算を立てるためにも、少なくとも1年前から始めることをお勧めします。

これには、土地の選定、建築業者との打ち合わせ、資金計画などが含まれます。早めの準備が、理想の家を建てるための第一歩です。

住宅ローンはいつまで組める?逆算して考えてみる

住宅ローンの組める期限は、年齢や収入、ローンの種類、金融機関の政策などが影響します。

自分の状況を把握し、ローンの予定や目標を明確にしましょう。

年齢や収入によって、ローンの期間や金利条件が変わります。

金融機関によって異なるため、準備が必要です。

諸費用も考慮し、予期せぬ負担を避けましょう。

一般的には65歳までがローンの上限ですが、詳細な条件は確認が必要です。

団体信用生命保険は安心感を与える重要な要素ですが、保険料や適用条件も注意が必要です。

将来を見据えた計画とリスクマネジメントが重要です。専門家と相談しながら、最適なタイミングでのローン組みを考えましょう。

住宅ローンは長期的な負担が伴う重要な契約です。

返済計画やリスク対策を含め、詳細な情報を収集し、慎重な検討を行いましょう。

自分に合った最適な条件でのローン組みを目指しましょう。

どの年齢から家を購入すべきですか?

家を購入する最適な年齢は人それぞれ異なりますが、一般的には30歳前後が多い傾向にあります。

この時期には収入も安定し、将来のライフプランも見えてくるため、家を購入する準備が整いやすいです。

ただし、個人の状況や目標によって適切な年齢は異なるため、専門家との相談や計画を立てることが重要です。

これらの情報を参考に、賢い住宅購入を行うためのポイントをまとめてみましょう。

まず、政府補助金や助成金を活用することで、住宅購入の負担を軽減できます。

省エネ対策や若年層支援制度など、自身の状況やニーズに合った制度を利用しましょう。

また、2024年の不動産市場は変動要因が多いため、購入タイミングを慎重に考える必要があります。

市場動向や将来の価格見通しを確認し、冷静な判断を行いましょう。

資産価値を見据えた購入判断では、立地条件や周辺環境の整備状況、将来の地域開発計画などを注視します。

長期的な視点で物件を選定し、将来的な資産価値の安定を目指しましょう。

省エネ住宅は環境負荷の軽減だけでなく、ランニングコストの節約にもつながります。

補助金や節税措置を利用して、省エネ性能の高い住宅を選ぶことで、経済的なメリットも享受できます。

亜美解説員

亜美解説員

リスクを最小限に抑えるためにも、専門家のアドバイスを積極的に取り入れることが重要です。

最後に、2024年の住宅価格の変動予測をしっかり把握し、将来的な購入価値を見極めることも大切です。

不動産市場の動向に敏感に対応し、賢く住宅購入を進めていきましょう。

以上が、住宅購入に関するその他のアドバイスやポイントになります。

山口編集者

山口編集者

まとめ:家を買う決断を後悔しないために

家を買う決断は、人生において大きなターニングポイントです。

後悔しないためには、以下のポイントを押さえておくことが重要です。

公開しないためのポイント①将来のライフプランを明確にする

家を購入する前に、将来の家族構成や仕事の見通しを考え、長期的な視野で計画を立てましょう。

公開しないためのポイント②市場動向を理解する

現在の不動産市場のトレンドや将来予測を把握し、最適なタイミングで購入することが大切です。

公開しないためのポイント③資金計画をしっかり立てる

住宅ローンの返済計画を緻密に立て、自分の収入や支出を見直して無理のない範囲で購入しましょう。

公開しないためのポイント④専門家のアドバイスを活用する

不動産エージェントやファイナンシャルプランナーに相談することで、プロの視点から最適なアドバイスを受けることができます。

公開しないためのポイント⑤物件選びに時間をかける

慌てて決断せず、複数の物件を比較検討し、自分のライフスタイルに最も適した家を選びましょう。

家を買う決断は一生に一度の大きな選択です。後悔しないためには、計画的かつ慎重に進めることが重要です。

自分自身のライフスタイルや将来の目標に合わせて、賢い選択をしていきましょう。