- 金利だけでなく保証料や事務手数料・繰上返済手数料・団信などを総合的に比較し決めるのが良い

- シミュレーションサイトを利用して借り換え後の返済額や諸費用の概算するのがおすすめ

- 金利の低い住宅ローンに借り換えれば、総返済額を大きく減らせる可能性がある

住宅ローンを組んだ時よりも金利が低くなっている場合には「借り換えをしようか?」と考える人もいるのではないでしょうか?現在は歴史的低金利時代、金利の低い住宅ローンに借り換えれば、総返済額を大きく減らせる可能性があります。しかし借り換える際には多額の保障料や事務手数料などがかかるので気を付けないと手間ばかりかかり損をしてしまったということもあり得ます。

そこでFPの資格を持つ筆者が金利のほかに保証料や事務手数料・団信などについても徹底比較し借り換えに向いたおすすめの住宅ローンを紹介します。

住宅ローン借り換えおすすめ比較ランキング

どんな場合に住宅ローンの借り換えを考えたらよいのでしょうか?

一般的に次の項目がすべて当てはまれば、借り換えを検討するとよいでしょう。

- ローン残高が1,000万円以上あること

- 返済残期間が10年以上あること

- 借り換えによる金利差が1.0%以上あること

また借り換えにはメリットもデメリットもあるので自分のライフプランに合った住宅ローン決めることが大事です。

借り換えのメリットデメリット

- 総返済額を減らしたり返済期間を短縮できる

- 長期の固定金利に借り換えが可能

- 借入先を一本化したり、給与振替の金融機関に変更し利便性を高められる

- お得な団信に変えることができる

- リフォームをする場合に、その費用も借りられる可能性がある

- 保証料や事務手数料・印紙税・繰上返済手数料・団信費用・登記などの諸用が掛かる

- 審査や契約などで時間と手間が必要

金融機関のホームページには住宅ローンを借り換えればどのくらいのお得になるかわかるシミュレーションサイトがあります。総返済額だけでなく諸費用も計算されるので、融資先を決める前に必ず活用しましょう。

1位 住信SBIネット銀行

基本情報

| 金利の種類 | ネット専用全疾病保障付住宅ローン (借り換え)<通期引下げプラン> |

| 金利タイプ | 変動金利:年0.428% 、 固定金利:年1.030%~ |

| 借入可能額 | 500万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…変動期間中は無料、 固定33,000円 |

| 団信保険料 | 必要(保険料は不要) |

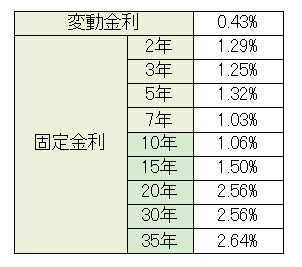

金利プランと適用金利

正式審査が通れば、あとはWEBサイトで所定手続きできるので来店の必要はありません。ただし登記しなければならないので住信SBIネット銀行指定の司法書士と面談する必要があります。

メリット

- 変動金利は通期引き下げプランで年0.428%の低さ。

- 団信だけでなく、「全疾病保障」も金利上乗せなしで付帯している。

- 女性は、通常の「全疾病保障」に加えて「ガン診断給付金特約」も無料。

- 保証料や一部繰上返済手数料も0円で利用できる。

2位 ジャパンネット銀行

| 金利の種類 | ジャパンネット銀行 住宅ローン(借り換え) |

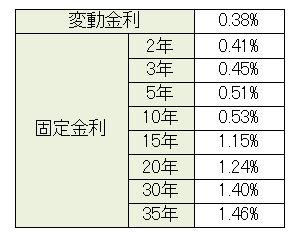

| 金利タイプ | 変動金利:年0.380% 、 固定金利:年0.410%~(固定2年の場合) |

| 借入可能額 | 500万円~2億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…33,000円 |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

申込ナビの事前審査の結果画面から本審査まですべてWEB上で完結できます。したがって来店して契約書に記入する必要はありません。司法書士に面談し登記手続が整ったことが確認されると振込が行われます。

メリット

- 借り換え金利は、全期間引き下げ型変動金利を利用すれば年0.380%の低さ

- 下記の手続きコストはすべて0円

- 保証料・返済口座への資金移動・収入印紙代・一部繰り上げ返済手数料

- 一般団信も無料

- 他に金利を0.1%~0.3%上乗せすることで、がん50%保障団信・がん100%保障団信・11疾病保障団信・ワイド団信などに加入可能

3位 auじぶん銀行

| 金利の種類 | 住宅ローン 全期間引下げプラン(借り換え) |

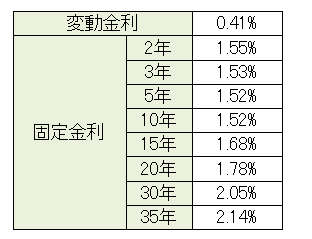

| 金利タイプ | 変動金利:年0.410% 、 固定金利:年1.520%~(固定5年の場合) |

| 借入可能額 | 500万円~2億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…変動期間中は無料、 固定33,000円 |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

契約はWEB上のマイページから各書類の提出がアップロードできるので収入印紙は不要で、時間も短縮できます。融資額は、auじぶん銀行指定の司法書士と面談した後に振り込まれます。

メリット

- 借り換え金利は年0.410%の低さ、さらに「じぶんでんき」を契約すると金利が年0.38%に!

- 保証料・決済口座の資金移動・繰り上げ返済手数料が無料(ただし全部繰上返済の固定期間中は33,000円)

- 一般団信だけでなくがん診断保障50%も保険料0円で加入できます

4位 りそな銀行

基本情報

| 金利の種類 | りそな借りかえローン WEB申込限定プラン(金利プラン全期間型) |

| 金利タイプ | 変動金利: 年0.429% 固定金利: 年0.954%~(固定2年の場合) |

| 借入可能額 | 50万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要(元金×2.200%) |

| 繰上返済手数料 | 一部繰上返済:ネット無料 (店頭受付・テレビ電話は5,500〜33,000円) 全額繰上返済:11,000〜33,000円 |

| 団信保険料 | 必要(保険料は不要) |

インターネットで申込みさえすれば、その後休日でも直接店頭で相談でき、郵送や来店でも正式審査申込が可能になります。そのため相談しながら決めていきたい人に向いていると言えます。ただしWEB申込の場合には電子契約サービス手数料が必要です。

メリット

- インターネットで申込みをすると、お得な限定金利プランが適用

- 借り換えの場合には、変動金利は年0.429%・10年固定金利で年0.595%に

- ネット申し込みの場合には保証料・印紙代・一部繰り上げ返済手数料が無料

- 団信には一般団信のほかにワイド団信・3大疾病保障・団信革命があります。「団信革命」は金利に+0.3%必要ですが疾病やケガにより所定の16の状態になった場合に、それ以降の住宅ローンの支払いが免除されます。

5位 イオン銀行

| 金利の種類 | イオン銀行 住宅ローン 変動金利プラン 手数料定率型(借換え) |

| 金利タイプ | 変動金利:年0.470% |

| 借入可能額 | 200万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…55,000円 |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

| 変動金利 | 0.470% |

住宅ローンの相談は365日イオン銀行の店舗やインターネットからできます。契約手続きもインターネットまたは郵送で可能。抵当権設定手続きにはイオン銀行指定の司法書士が立ち会います。

メリット

- 借り換え金利は、変動金利で年0.470%と低いです

- 保障料及び一部繰上返済手数料は無料ですが、全部繰上返済に場合は55,000円

- 一般団信も無料で金利を上乗せすれば「8疾病保障」と「ガン保障」を付帯できます

- 住宅ローンを契約すればイオンでの買い物が5%オフになるイオンセレクトクラブに入会可能

6位 新生銀行

| 金利の種類 | パワースマート住宅ローン(借り換え) 変動金利(半年型)タイプ<変動フォーカス> |

| 金利タイプ | 変動金利:年0.450% |

| 借入可能額 | 500万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…無料 |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

| 変動金利 | 0.450% |

申込はインターネットまたは郵送で可能ですが審査承認後は必要書類を店舗に持参し契約しなければなりません。

メリット

- 変動金利は年0.450%と低く設定されています

- 保障料は不要で、繰上返済手数料は一部でも全部でも無料

- 一般団信は無料で、金利を上乗せすれば「安心保証付団信」や「コントロール返済」も可能

7位 三菱UFJ銀行

| 金利の種類 | ネット専用住宅ローン変動金利選択プラン (借り換え) |

| 金利タイプ | 変動金利:0.475% |

| 借入可能額 | 500万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上返済:無料 (電話・テレビ窓口・窓口は5,500〜16,500円) 全額繰上返済:16,500円 (テレビ窓口・窓口は22,000〜33,000円) |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

| 変動金利 | 0.475% |

申込から契約まで来店せずWEB上のマイページを開設して手続できます。ただし、抵当権設定のために三菱UFJ銀行指定の司法書士とする必要があります。

メリット

- 借り換え金利は、変動金利で年0.475%と低く設定されています

- 保障料は不要で、ネットでの一部繰上返済手数料は無料

- 一般団信は無料で、金利を上乗せして「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」を付帯可能

8位 ARUHI

| 金利の種類 | アルヒ ARUHI スーパーフラット借換 |

| 金利タイプ | 固定金利:0.980% |

| 借入可能額 | 100万円~8,000万円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×1.0% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…55,000円(電話、郵送での受付) |

| 団信保険料 | 任意・金利+0.28% |

金利プランと適用金利

| 固定金利 | 15年~35年 | 0.980% |

ARUHIスーパーフラット借換は【フラット35(保証型)】の住宅ローンの借り換えのための商品で頭金なしで利用できます。Web本申込の手続きが終了後、契約手続きの案内が送られてくるので、契約書類を必要書類とあわせて郵送します。

メリット

- ARUHI フラット35よりさらに低金利で、固定金利で年0.980%

- 保証料やインターネットからの一部繰上返済手数料はかかりません

- 返済口座は全国1,000以上の金融機関から選択できます

- 団信への加入は任意で、金利を0.28%上乗せし加入できます。さらに金利上乗せでワイド団信やがん保障・生活習慣病団信<入院プラスα>などにも加入可能

- ARUHI ダイレクトWeb借換申込なら、通常2.20%の事務手数料が半額の1.10%になります

9位 ソニー銀行

| 金利の種類 | 変動セレクト住宅ローン(借り換え) |

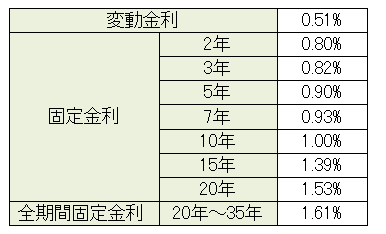

| 金利タイプ | 変動金利:年0.507年、 固定金利:年0.800%~(固定2年) |

| 借入可能額 | 500万円~2億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・元金×2.200% |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…無料 |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

ソニー銀行の住宅ローンは申し込みから契約までインターネットで行えるので来店は不要です。また住宅ローンの専任アドバイザーがいるので安心して借り換えできます。

メリット

- ソニー銀行の変動金利は、年0.507%と低金利

- 保障料は無料で、繰り上げ返済手数料は全額繰り上げでも無料です。

- 一般団信のほかに、がん50%保障特約に上乗せ金利なしで付帯できます。またがん100%保障特約に加入すれば、金利を0.1%上乗せするだけで、がんと診断されたら住宅ローン残高が0円になり100万円の給付金が受け取れます。ほかに生活習慣病入院保障特約・入院一時金給付特約(女性特典)もあり、団信の特約も充実しています。

10位 楽天銀行

| 金利の種類 | 変動金利(固定特約付き)- 借り換え |

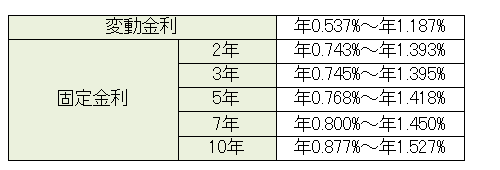

| 金利タイプ | 変動金利:0.537%~年1.187% |

| 借入可能額 | 500万円~1億円 |

| 保証料 | 不要 |

| 事務手数料 | 必要・一律330,000円(フラット35は借入額×0.990%) |

| 繰上返済手数料 | 一部繰上…無料、 全部繰上返済…無料 |

| 団信保険料 | 必要(保険料は不要) |

金利プランと適用金利

楽天銀行の住宅ローンは申し込みから借入まで来店不要です。しかも土日も問い合わせでき、22時までオンラインで面談が可能です。

メリット

- 変動金利は年0.537%と低めです。

- 事務手数料も一律330,000円なので一般の金融機関の借入額×2.20よりもコストがかかりません。

- 一般団信のほかに、全疾病特約団信・50%保障団信も無料で付帯します。夫婦連生団信および100%保障がん団信は金利を上乗せすることで加入できます。

今回紹介した借り換え先10社のカンタン早見表

借り換えにおすすめの金融機関を紹介いただきましたが、どこがいいのかわかりにくいですね。

それでは紹介した各金融機関の住宅ローンの基本情報について表でまとめてみよう。自分に合いそうな商品が見つかったら、それぞれをシミュレーションするといいね。

- 保証料は掲載金融機関は全て不要

- 団信保険料は全金融機関必要で保険料は不要(ARUHIのみ金利+0.28%必要)

住宅ローンの借り換えするメリット

住宅ローンの借り換えをすると、どのようなメリットがあるのでしょうか。

金利の高い時に住宅ローンを組んだ人は、利息を多く払わなければならないよね。しかし低金利のローンに借り換えれば、大きく総返済額を減らせる可能性があるんだよ。

今より低い金利に乗り換えることで返済額を減らすことができる

住宅ローンを借り換える最大のメリットは利息と総返済額を減らせることです。現在は歴史的低金利の時代であり、高金利の時に住宅ローンを組んだ人は、借り換えを検討してみる価値は十分にあります。借り換えを検討する条件は次の3つです。

- 金利差が1%以上あること

- 住宅ローン残高が1,000万円以上あること/li>

- 残りの借入期間が10年以上あること

下記の条件で借り換えのシミュレーションをしてみましょう。元利均等払いでボーナス払いはなし、事務手数料や諸費用は計算に入れていません。

| 借り換え前 | 借り換え後 | |

| 借入残高 | 2,000万円 | 2,000万円 |

| 返済期間 | 20年 | 20年 |

| 金利(%) | 2.00 | 0.80 |

シミュレーションサイトを利用して試算してみますと、次のように約260万円総も返済額を減らせます。

| 総返済額 | 24,282,300 円 | 21,649,185 円 | -2,633,115 円 |

参考シミュレーションサイト:住宅金融支援機構 借り換えシミュレーション

ただし実際に検討する場合には、事務手数料や諸費用についても計算してみることが大事です。金融機関によっては金利が高くても手数料や諸費用が安い場合もありますし、逆のケースもあるからです。

長期間固定金利に借り換えすることができる

変動金利で住宅ローンを組んでいる人は固定金利に借り換えれば金利変動リスクを避けられます。今は超低金利地代であり、長期固定金利も非常に低くなっています。長期固定金利に借り換えることにより、将来金利が上昇するのではないかと不安を払拭でき、安心感を得られることでしょう。

団体信用生命保険の補償内容を変更することも可能

近年の団体信用生命保険は補償内容が充実しているので借り換えをすることによりその恩恵を受けられます。一般の団信は契約者が死亡または高度障害になった場合に住宅ローンの残高を0にするというもの。

しかし近年の団信は、たとえば「がんと診断されたとき」「3大疾病や8大疾病で所定の状態になったとき」、その後の返済を免除されるというオプションを付けることも可能です。団信というものは返済の途中で変更できませんが、借り換え時には内容の充実した団信に切り替えできます。

リフォームを検討しているなら同時に借り入れることも

借り換えに合わせて、リフォーム費用も同時に借りられる住宅ローンもあります。リフォームローンは通常金利が2%以上と高く、借り換え費用に上乗せしてリフォーム資金を借りれば低い金利で長期間利用可能。ただしリフォーム資金を含める場合には借り入れ条件を定められていることもありますので、あらかじめ利用の可否を金融機関に確認しておくことが必要です。

支払い口座をひとつにまとめたりなど利便性が向上する

借り換えをする際に住宅ローン返済口座と給与振り込み口座を同じ金融機関を一本化すれば、毎月住宅ローンのある金融機関に資金移動をする必要がなくなります。また口座をまとめることで、家計の収支管理も行いやすく利便性は向上するでしょう。

住宅ローンの借り換えするデメリット(注意点)

住宅ローンの借り換えをする場合に、どんな点に注意しなければならないのですか?

借り換えをすれば、必ず得するということはありません。そのため事前によく検討しシミュレーションすることは大事なことなんだよ。

借り換え手数料や諸費用がかかる

借り換えを行う際には今まで借りていた住宅ローンの完済についての費用およびこれから借りようとする住宅ローンの諸費用が必要です。借り換えの手数料や諸費用は大きな金額になるので、利息軽減金額以上にならないようによく検討しなければなりません。

現在の住宅ローンを完済する際に必要な諸費用

まず現在の住宅ローンを完済し、その後に借り換えのための諸手続きを行う必要があります。

- 繰り上げ返済手数料:通常一部繰り上げは無料ですが全額繰り上げる場合には手数料がかかります。1万円~5万円程度。

- 抵当権抹消費用:登記されている抵当権を抹消するために必要な登録免許税で、2万円程度かかります。

新たに住宅ローンを設定するための費用

- 保証料:保証会社を利用するために必要な費用で、不要な金融機関が多いですが、S~10万円程度必要とすることも。

- 事務取扱手数料:融資をする際の事務手続きなどの手数料で、元金に2.2%を掛ける定率型、一律の費用を要する定額型があります。

- 印紙税:契約書に貼付する印紙代で、借入額に応じた税金がかかります。

| 借入金 | 印紙税額 |

| 100万円超 500万円以下 | 2,000円 |

| 500万円超 1,000万円以下 | 10,000円 |

| 1,000万円超 5,000万円以下 | 20,000円 |

| 5,000万円超 1億円以下 | 60,000円 |

- 抵当権設定費用:物件に抵当権を設定するための登録免許税で住宅ローンの借り入れの場合、借入額の0.4%。なお司法書士に手続きを依頼する場合には別途司法書士への報酬も必要。

審査や手続き、書類の準備などがまた必要になる

住宅ローン借り換えの際には新規の住宅ローンの借入れた時と同じように審査が必要です。審査の基準となるものは、本人の属性および抵当権を設定する物件の価値です。したがって勤めている会社が変わったり、ほかのローンを組んだり、物件の価値が大きく変わっているような場合には注意しなければなりません。

住宅ローン加入時に検討する団信(団体信用生命保険)とは?種類と保障料と保障内容、つける・つけないの判断基準

団体信用生命保険の再加入時は健康状態によってはできない

住宅ローンを借換える際には通常あらたな借り換え先金融機関の団信に加入します。この場合健康状態に変わりがなければ問題はありませんが、健康を著しく損なった場合には加入できないこともあり得ます。そのような場合には団信への加入を条件としている住宅ローンの契約はできないことになります。

団信へ加入は任意としている住宅ローンには、フラット35があります。ただしフラット35の場合には、ローン返済中に契約者にもしものことが起きたら、遺された家族に返済義務が及ぶことを覚えておきましょう。

住宅ローンの借り換えはタイミングが重要

住宅ローンの借り換えをするときに重要なのはタイミングです。前に述べた金利差が1%以上あること、住宅ローン残高が1,000万円以上あること、残りの借入期間が10年以上あることの三条件がすべて合致した時がベストタイミング。このうち一つでも条件が当てはまらない場合には、借り換えのメリットが十分に生かせないと考えた方が無難です。

住宅の繰り上げ返済も検討に

住宅ローンの残債を減らす方法としては、繰り上げ返済という方法もあります。繰り上げ返済をすれば、借り換えと同じように利息・総返済額を少なくできます。一部繰り上げ返済の場合には、通常手数料もかかりません。特に借入期間が10年を割った場合には、住宅ローン控除が適用にならないので、繰り上げ返済は検討に値する方法と言えるでしょう。

住宅ローンの収入合算とペアローンの違いとは?メリット・デメリット、どっちを選択するべきか解説

住宅ローンの借り換えを検討した方が良い人の特徴

住宅ローンの借り換えを検討すべき人は既述の3条件に合致する人ですが、次のような場合には特にメリットがあると言えます。

- ライフスタイルが大きく変わった人:子供が卒業したような場合には、毎月のローン返済も余裕が出てくるでしょう。返済額を見直し借り換えを行えば、利息および総返済額を少なくできるでしょう。

- リフォームを考えている人:リフォームローンを利用する場合には、住宅ローンよりも通常金利が高くなります。住宅ローンを借り換える際に、上乗せしてリフォーム費用も借りれば、利子を少なくすることが可能に。

- 変動金利に不安を感じている人:変動金利の利率は低く設定されていますが、いつ高金利になるかわかりません。もし高金利時代になった場合には、利息が増えローンの返済が難しくなることもあるかもしれません。現在は歴史的低金利の時代なので、借り換えにより固定金利にすれば安心感を得ることができます。

- 団信を充実したい人:すでに述べたように、最近の団信は保証内容が充実しています。将来に不安がある人や家族に心配をかけたくない人は、充実した保証を得ることで安心を手にできることでしょう。

住宅ローンの金利とは?金利の種類や今後の推移について

まとめ

住宅ローンの借り換えをお得にするためには金利だけでなく保証料や事務手数料・繰上返済手数料・団信などを総合的に比較し決めるようにしましょう。各金融機関のホームページ上にはシミュレーションサイトもあります。ローン残高や返済期間・毎月の返済額・現在の金利を入力すると、借り換え後の返済額や諸費用の概算が分かります。必ずシミュレーションして、後悔しないようにしましょう。

わが国では歴史的低金利時代が続いており、上手に借り換えをすれば、利息や総返済額を大きく減らせる可能性があります。しかし低金利だからといってよく検討しないで借り換えをすれば、損をすることもあり得ます。借り換えには手数料や諸費用が掛かること、メリット・デメリットがあることをよく考え、3つの条件に合致する場合のみ借り換えを行うようにしましょう。