- 一番必要なことは儲かる物件を選択できる目利き

- 表面利回り・実質利回り・ROIの3種類の利回りを理解する

- 不動産経営は様々な会社が絡むが任せきりにしない

収益不動産の購入を検討する場合、本当に儲かるのか不安になったことはありませんか?購入した後になって全く利益が出ずに困ることにならないか?悩んでしまいます。 しかし不動産収支の仕組みなどを理解すれば、未然に儲からない物件を排除することができます。

ここでは多数の収益不動産に関するアドバイスを行ってきた不動産コンサルタントが、不動産収支や失敗例、不動産オーナーに必要なこと、購入方法、金融機関融資を受ける注意点などについて解説します。儲けられる不動産オーナーとして、第一歩を歩まれることをお勧めいたします。

不動産オーナーとは?

不動産オーナーになるには、資金はどれ位必要ですか?

投資対象によってまちまちです。数百万円から数億円する物件まで様々です。購入価格以外にも諸経費やメンテナンス費用が必要になりますので注意が必要です。

不動産のオーナーになるために必要な資金

必要な資金は投資対象によって違いますので、一概にいうことはできません。区分マンションに投資するのか、1棟アパート・マンションに投資するのか、戸建てに投資するのかによっても違います。また新築物件なのか中古物件なのかによっても違います。

さらに都心部なのか、地方なのか、地域によっても違います。ただし、それぞれに目安はありますので、分類して大まかな必要資金を下表にまとめます。

| 新築物件 | 中古物件 | |

| 区分マンション (1R・1K) |

2,000万円~5,000万円 | 300万円~3,000万円 |

| 1棟アパート | 2,000万円~1億円 | 1,000万円~8,000万円 |

| 1棟マンション | 5,000万円~3億円 | 3,000万円~2億円 |

| 戸建て賃貸 | 2,000万円~5,000万円 | 500万円~3,000万円 |

諸経費も考慮

上表に示したのは物件価格ですが新築したり新築・中古物件を購入する場合には様々な諸経費が必要となります。その諸経費の目安は物件価格に対して7%前後となります。諸経費の内訳としては仲介手数料や金融機関のローン事務手数料、登記費用などとなります。

中古物件購入の注意点

中古物件を購入する場合、築20年以上経過した物件になりますと購入当初から修繕費用がかかります。その費用は手持ち資金として準備しておく必要があります。1棟アパート・マンションではエアコン・給湯器などの交換が頻繁に発生するため、対応できる資金を整えることが重要です。

実際不動産のオーナーは儲かるの?仕組みや収支を解説

実際のところ、不動産オーナーは儲かりますか?

不動産物件の中には収益が出やすいものと出にくいものがあります。その違いを見極めるためにも、仕組みや収支構造を知っておくことが必要です。

儲け方は2種類!「キャピタルゲイン」と「インカムゲイン」について

「キャピタルゲイン」は不動産を購入した価格と売却する価格の売買差益のことです。キャピタルゲインを得ることができるか否かは購入時の価格によりほぼ決まります。不動産価格が高止まりしている時に購入すると、キャピタルゲインを得ることは難しくなります。

「インカムゲイン」は不動産投資の場合、家賃収入になります。高い入居率を維持することができればインカムゲインは安定しますし、多くなります。

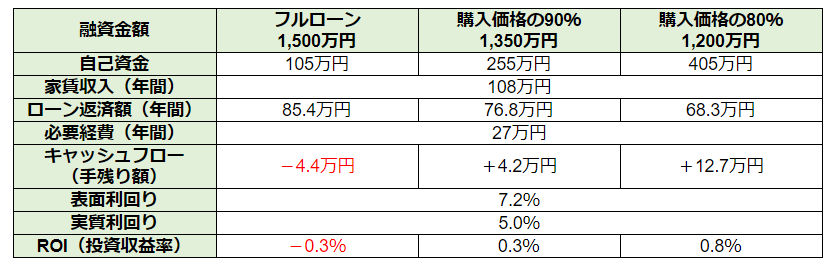

ワンルームマンション1室のオーナー収支

具体的な事例を挙げてワンルームマンション1室の収支を計算してみます。

【事例1】

- 建築概要:鉄筋コンクリート造(RC造)、築20年、1K25㎡:1戸

- 購入価格:1,500万円、購入時諸経費:105万円、総投資額:1,605万円、必要経費:27万円/年

- ローン金利:3%、ローン返済期間:25年、家賃:9万円/月(108万円/年)

この場合、自己資金の違いによる収支をシミュレーションしてみます。

フルローンを利用すると表面利回りが7.2%あってもキャッシュフロー(手残り額)がマイナスとなります。自己資金を購入価格の20%+購入時諸経費(405万円)を投資しても、キャッシュフローは年間12.7万円となります。したがって投資効率は悪いといえます。

*1 表面利回り・実質利回り・ROIの計算式については、下記「5-1-3.利回り」で説明します。

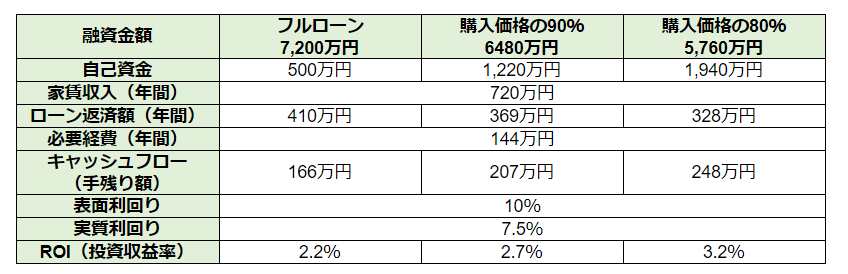

1棟マンションのオーナー収支

具体的な事例を挙げて1棟マンションの収支を計算してみます。

【事例2】

- 建築概要:重量鉄骨造(S造)3階建、築10年、1K25㎡:12戸、EV無

- 購入価格:7,200万円、購入時諸経費:500万円、総投資額:7,700万円、必要経費:144万円/年

- ローン金利:3%、ローン返済期間:25年、家賃:5万円/月・戸(720万円/年・全戸)

この場合、自己資金の違いによる収支をシミュレーションしてみます。

【事例1】と【事例2】を比較しますと家賃の差の割合よりも一戸当たりの購入価格の差の割合の方が大きくなります。したがって1棟マンションの方が投資効率は良いといえます。これは一般的な傾向となります。

マンションオーナーのよくある失敗例

下記の「5-1.物件を探し不動産会社に相談する」でも解説しますが、物件探しの優先順位を間違えることです。何よりも優先するのは立地です。

よくある失敗例が立地よりも利回りを優先させる物件選択です。例えば、最寄駅から徒歩20分以上もかかる立地の物件を選択するなどです。最寄駅から徒歩10分~15分を超えますと急に入居率が下がる傾向にあります。いくら高利回り物件であっても入居率が低ければ、キャッシュフローが出ないどころかマイナスとなります。

また勉強不足を不動産営業マンに見透かされて収益の出ない物件を購入してしまうなどです。少なくとも表面利回り・実質利回り・ROIの3種類の利回りを理解し使えるようにしておきます。すると不動産営業マンの営業トークのからくりを見抜けるようになります。

不動産のオーナーに必要なこと

不動産オーナーに必要なことは何ですか?

お金の管理と管理会社などに任せきりにせず、積極的に不動産経営に携わることです。

お金の管理(特に支出について)

【事例1】と【事例2】を見ればキャッシュフロー(手残り額)は毎月限られますので、決して無駄使いできないはずです。フルローンやオーバーローンを利用している人は家賃収入に対するローン返済額が大部分を占める様になります。

特に区分マンション(1R・1K)購入者の場合、表面利回りが5%以下の物件ですと、赤字になる可能性が高くなります。したがって支出に対して厳しく自身を律する姿勢が不動産経営を儲かるものへと導く第一歩となります。

不動産経営は様々な会社が絡むが任せきりにしない

不動産経営には売買や賃貸の仲介会社、管理会社、水道光熱費や設備・器具の取扱い会社、リフォーム会社など様々な会社が絡みます。しかし入居者に対する対応・サービスだけは最優先させなければなりません。その姿勢が早期入居者付け・長期入居へと繋がり不動産経営を安定的なものに仕立てることができます。

例えば、「エアコンが動かなくなった」とか「給湯器から湯が出なくなった」などのクレームに対する反応です。決して管理会社任せにせずオーナーが迅速に現場に駆け付け、修理や新規交換などの対応をその場でスピーディにこなさなけれななりません。その様な行為ができるオーナーが他のできないオーナーと大きく差別化できます。

いかに入居者に対してストレスを感じさせないかがポイントとなります。姿勢ができていないオーナーは入居者よりも先にストレスを感じ、問題を放置するか管理会社任せにする傾向にあります。

不動産オーナー初心者は先ずは「アパート経営」から始めよう!

不動産オーナー初心者は先ず何に投資をすれば良いですか?

区分ワンルームマンション1戸から始めるよりもアパート経営から始める方が良いです。

不動産のオーナーは実は会社員が向いている

毎月安定した給料が入る大企業の会社員や公務員は不動産オーナーに向いているといえます。金融機関による融資審査項目の中に「属性」という項目がありますが大企業の社員や公務員だと高い評価を得やすいからです。不況になっても比較的安定して収入があるため金融機関側としても返済が滞る可能性が低いと判断します。

初心者は「アパート経営」から始めよう!

不動産オーナー初心者は「アパート経営」から始めるのが無難といえます。よく区分ワンルームマンションから始めると良いという趣旨の広告や記事をよく見かけます。上記の【事例1】と【事例2】を比較してもわかるように、1戸当たりの価格が大きく違います。

不動産オーナーになるまでの流れ!投資用の物件を購入する方法とは

不動産オーナーになるまでの流れを教えてください。

物件探し、融資審査、売買契約、金銭消費賃借契約、決済・引渡しとなりますが、一番重要なのは物件探しです。

物件を探し不動産会社に相談する

不動産経営において物件探しは最重要項目です。優先項目を順に揚げますと、1番目は立地、2番目は購入価格・築年数、3番目は利回りです。これを間違えると取り返しのつかないことになります。

立地

最寄駅から徒歩15分以内、できれば10分以内に立地する物件です。その最寄駅も人気沿線途上の駅であってり、快速・急行などの停車駅であると、なお良いです。買い物がし易く病院なども近くにあるなど、利便性に富んでいれば入居率はさらに上がります。

購入価格・築年数

購入価格と築年数は密接な関係にあります。新築物件が一番高くなるのはいうまでもありません。しかし、いくら安くても例えば築30年以上など、築年数が経ちすぎていれば金融機関からの融資が望めなくなります。また出口戦略(将来の売却時)において身動きが取れなくなります。

利回り

利回りが高くなければ決して儲かりません。しかし、一口に利回りといっても主な利回りには3種類あります。表面利回り・実質利回り・ROI(投資収益率)です。特に重要な利回りはROIです。

- 表面利回り = 満室家賃収入 ÷ 購入価格 × 100(%)

- 実質利回り =(満室家賃収入-必要経費)÷(購入価格+購入時諸経費)× 100(%)

- ROI =(満室家賃収入―必要経費―ローン返済額)÷(購入価格+購入時諸経費)× 100(%)

ROI=0が損益分岐点となります。表面利回りが7%以上あっても【事例1】のようにROI<0となり、収支がマイナスになることもあります。

先ずはWEBサイト上で案内されている物件から候補となる物件を検索し、上記条件に見合う物件を抽出します。抽出した物件を不動産会社の協力のもと、現地調査・周辺調査などをしながら購入物件を選択します。

買い付けをし銀行から融資を受ける

購入する物件が決まれば不動産会社を通して売主に希望価格を伝え、値交渉をします。ここで妥協すると購入後に後悔することになりますので、売主に断られることを覚悟で交渉を進めます。断られれば次の物件を探せばよいだけのことです。

双方折り合いが付けば売主に対して「買付証明書」を提出します。買付証明書への記載項目は、氏名・買取金額・売買契約希望日・支払方法・手付金・ローン特約などの条件・有効期間などとなります。

売主が買付証明書を承諾すれば金融機関に融資申請をします。金融機関による主な審査項目は、申請人の属性、物件の収益性、資産の担保力となります。

売買契約の締結と管理会社を選ぶ

金融機関の融資審査を通過できれば売主と売買契約を締結し、手付金を支払います。売買契約では売買契約書と重要事項証明書に売主・買主が双方において記名押印をします。

次に管理会社を選択することになりますが本気で不動産経営に取組み、儲けたいのであれば管理会社を利用せずに自主管理にするべきです。

金銭消費賃借契約を締結する

売主との売買契約締結後に融資を決定した金融機関との金銭消費賃借契約を交わします。記名押印する前に、金利・返済期間・毎月のローン返済額・連帯保証人・違約金などを最終確認します。

決済と引渡しで完了!

金銭消費賃借契約と同時に、売主との決済・引渡しとなることが一般的となります。購入金額残金の支払いや固定資産税などの清算を行います。また建物の各住戸などの鍵一式を受取り引渡し完了となります。

銀行から融資を受ける際に必要な書類や各金融機関の特徴注意点

融資審査に必要な書類を教えてください。

融資審査には属性や申請不動産物件の収益性、その他の資産の担保力があります。それぞれに必要な書類がありますので解説します。

融資に必要な審査と書類について

不動産投資ローンの融資申請を行う場合、主な審査項目は申請人の属性、申請不動産物件の収益性、他の資産の担保力となります。それぞれの必要書類を下記にします。

属性審査

属性審査に必要な書類を下表にまとめます。

| 必要書類 | 書類内容 |

| 確定申告書 | 直近3期分の写し(なければ源泉徴収票3期分) |

| 源泉徴収票 | 直近3期分の写し(なければ確定申告書3期分) |

| 属性資料 | 勤務先、勤続年数、役職、給与年収、家族構成など |

| 経歴書 | 学歴、勤務先歴など |

| 家系図 | 法定相続人などの調査 |

| 運転免許証 | 表裏の写し |

| 保険証 | 表裏の写し |

申請不動産物件の収益性審査

申請不動産物件の収益性審査に必要な書類を下表にまとめます。

| 必要書類・ 図面 |

書類・図面内容 |

| 事業計画書 | 申請不動産物件の30年分の収支計算書、 レントロール表など |

| 平面図 | 申請不動産物件の敷地図、配置図、各界平面図、 敷地求積図 |

| 立面図 | 申請不動産物件の南側立面図、東側立面図、 北側立面図、西側立面図 |

| 謄本 | 申請不動産物件の謄本(履歴全部事項) |

| 建築確認済証 | 建築計画が建築基準法などの規定に 適合確認された文書 |

他の資産の担保力審査

他の資産の担保力審査に必要な書類を下表にまとめます。

| 必要書類 | 書類内容 |

| 謄本 | 保有不動産物件の全ての謄本(履歴全部事項) |

| 固定資産税納付書 | 保有不動産物件の全ての固定資産税納付書の写し |

| 返済予定表 | 住宅ローンを含めた全ての不動産の返済予定表 |

| 金融資産 一覧 |

所有金融資産の全ての一覧 |

| 銀行口座 通帳 |

所有金融資産の口座の通帳写し、 ネットバンクは画面のハードコピー |

金融機関は全5種類!それぞれの特徴と注意点

金融機関ごとに特徴があり下表にまとめます。自身の属性などと照らし合わせて金融機関を選択することが大切です。

| 金融機関 | 特 徴 |

| メガバンク | 三菱東京UFJ銀行、三井住友銀行、 みずほ銀行などの都市銀行は、融資審査が 最も厳しくなります。 融資審査が通過する属性の目安は、 年収1,000万円以上、保有資産数千万円以上が基準となります。 審査を通過すれば、数億円の融資の可能性もあります。 |

| 地方銀行 | 横浜銀行、千葉銀行などの地方銀行は、 地域に根差した案件を中心に融資を行います。 融資申請人の住所地と融資対象不動産の立地に 支店があると有利になります。 |

| 信用金庫・ 信用組合 |

地域の中小企業や個人事業主などを 中心に融資を行います。 該当地域の住民しか融資対象の会員に なることができません。 |

| 日本政策金融公庫 | 政府系金融機関で、中小企業や個人事業主などを 中心に融資を行います。 属性が低くても融資を受けることができます。 融資期間は10年~15年と短くなります。 |

| ノンバンク | 三井住友トラスト・ローン&ファイナンスや ジャックスなどのノンバンクは、融資審査が 緩く早いですが、金利は4%前後と高くなり ます。 属性が低くても融資を受けることができます。 |

まとめ

以上、不動産収支や不動産オーナーに必要なこと、購入方法、金融機関融資の審査・必要書類などについて解説しました。不動産オーナーとして儲かるために一番必要なことは儲かる物件を選択できる目利きとなります。

目利きができるためには不動産経営に関する様々な知識を身に付ける必要があります。また積極的に入居者とコミュニケーションを取り、クレーム対応する姿勢を培うことにより不動産運営を身体で覚えます。そのように本気で不動産経営に取り組む人が儲かる不動産オーナーになることができます。