マンションを保有するなら減価償却について正しく理解しておきましょう。というのも、減価償却を上手く活用すれば大きな節税効果が期待できるからです。ただし仕組みを正しく理解していないと、不利益を生んでしまう可能性があるので注意してください。

そこでこの記事では減価償却を考えるうえで必要となる耐用年数や計算方法、減価償却のメリット・デメリットまで詳しく紹介します。

- 減価償却は築年数や利用用途・構造によって変わる

- 減価償却あ2種類の計算方法がある

- 2016年3月以前に購入した場合、定率定額どちらの方法を使ってもOK

減価償却とは?

減価償却とはマンションなど長期間にわたって保有する固定資産を、経費として計上できる費用のことです。ただし購入時に一括で計上せずに、耐用年数に応じて1年ずつ分割して計上するという特徴があります。そんな減価償却について、この章では以下を解説します。

- 不動産投資も減価償却の対象

- マンションの減価償却と耐用年数について

不動産投資も減価償却の対象

不動産投資を目的とした不動産の購入も、もちろん減価償却の対象となります。減価償却は時間の経過とともに価値が低くなるものが対象です。不動産の建物部分は時間の経過とともに劣化し価値が低くなるので、減価償却の対象になります。

マンションの減価償却と耐用年数について

マンションの減価償却費用は一律ではなく、築年数や利用用途・構造によって変わります。また建物から土地まで全てが減価償却費用にできるわけではないので、注意してください。マンションの減価償却費用と耐用年数について、詳しくみていきましょう。

減価償却の対象になる費用

マンションの購入費は減価償却の対象になります。しかし、土地については対象外です。なぜなら減価償却の対象になるものは、時間の経過により価値が下がっていくものだからです。建物は時間が経つほど劣化が進み価値が下がるので、減価償却の対象になります。

一方、土地は時間が経っても価値が下がらないため、減価償却の対象ではないのです。建物に付随している設備はマンション同様、時間が経つにつれて劣化が起き価値が低くなるため減価償却が可能です。

ただ、耐用年数の規定がそれぞれ異なるので、減価償却を考える際は建物単体と設備を別々に考える必要がありますね。

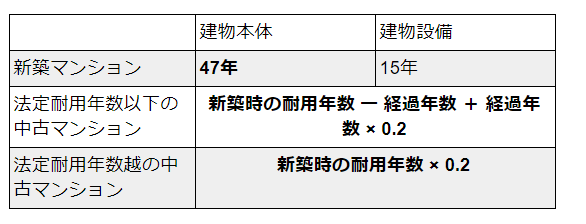

新築か中古、構造や用途によって耐用年数は変わる

マンションは築年数や構造・用途によりの耐用年数の規定が異なります。新築マンションと中古マンションの耐用年数は、次のとおりです。

中古マンションは築年数が法定耐用年数の47年を超えているケースと47年未満のケースで上記のように計算式が違います。不動産の耐用年数は築年数以外にも利用用途や構造によって変わってきます。マンションの利用用途、構造別の耐用年数は次のとおりです。

| 木造 | 鉄筋コンクリート造 | |

| 住宅用 | 22年 | 47年 |

| 事務所用 | 24年 | 50年 |

| 店舗用 | 22年 | 39年 |

| 飲食店 | 20年 | 41年 |

金属造の場合は骨格材の肉厚によって次のように耐用年数が規定さています。

| 3mm以下 | 3mm超4mm以下 | 4mm超 | |

| 住宅用 | 19年 | 27年 | 34年 |

| 事務所用 | 22年 | 30年 | 38年 |

| 店舗用 | 19年 | 27年 | 34年 |

構造によって耐用年数が違うのは…劣化具合が変わってくるからですね!

その通りだよ!やはり、鉄筋コンクリート造の方が木造より劣化は緩やかだからね。

マンションの減価償却はどうやって計算する?

マンションの購入日によって適用される減価償却の方法は異なり、計算方法も変わります。計算を間違えないように減価償却費の求め方をしっかり確認していきましょう。

マンションの購入日で計算方法は異なる

減価償却は「定額法」と「定率法」の2種類の方法があり、マンションの取得日によって適用できる方法が変わります。大事なことはマンションを2016年3月以前に購入したのか、2016年4月以降に購入したのかという点です。

マンションを2016年3月以前に購入した場合、建物は定額法が採用され設備は定額法と定率法どちらの方法を使っても構いません。ただし、定率法を採用する場合は税務署への届出が必要となるので、忘れず申請してください。

一方、マンションを2016年4月以降に購入した場合は、定率法は使えず建物本体・建物設備どちらにも定額法が適用されます。

減価償却費は取得価格×償却率で算出する

マンションの減価償却費は「マンションの取得価格×償却率」で求められます。上記のように、マンションで減価償却できるのは建物単体のみです。そのため「マンションの取得価格」には土地の価格は含めず、建物単体の購入価格を当てはめて計算を行います。

計算方法は「建物+土地の売買価格×(建物の固定資産税評価額÷建物+土地の固定資産税評価額)」だね。固定資産税評価額については固定資産納税通知書に記載されています。

償却率の計算方法

償却率は1年あたりの資産の価値減少率を示したもので、耐用年数に基いて償却率は決まっています。償却率は国税庁のHPで確認できるので、チェックしてください。

国税庁|No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)

国税庁|No.2105 旧定額法と旧定率法による減価償却(平成19年3月31日以前に取得した場合)

毎年決まった金額を償却する定額法(事業用)について

定額法は毎年同じ金額を減価償却していく方法です。要は固定資産の耐用年数中に、均等額を減価償却費用として計上できるということです。定額法の場合は減価償却費が毎年同じ金額になるため、定率法に比べて会計処理が楽に行えます。

実際に減価償却費用を計算するときは、国税庁の確定申告書類を作成するサイトを利用したり、不動産会社にヒアリングしたりすると良いよ!

国税庁|確定申告書等作成コーナー

マンションの減価償却で建物部分がわからない場合

マンションの建物部分の価格がわからない場合の対処法を紹介します。価格がわからない場合は、まず売買契約書をチェックしてみてください。

売買契約書に記載の消費税から算出する

建物単体の価格が不明でも消費税から建物部分の価格を割り出すことが可能です。売買契約書に記載されている消費税はマンションの建物にかかる消費税となります。そのため「消費税額 ÷ 税率」の計算式に当てはめると、建物部分の値段を割り出すことができます。

建物価格が記載されていないケースは多いんですか?

う~ん。最近の新築マンションの場合はほとんどないかな。でも昔のマンションは建物と土地の価格を分けて記載しないケースがあったので、中古を買う場合は注意が必要だね。

消費税額がない場合は固定資産税評価額から土地と建物の割合を算出する

消費税の記載がなくても固定資産税評価額から土地と建物の割合を算出することが可能です。固定資産税評価額とは固定資産税の基準となる評価額のことで、評価額は各自治体で決められています。

「建物の固定資産税評価額÷(土地+建物の固定資産税評価額)」で、建物の固定資産税評価額が全体の何割を占めているのか割り出せます。

もし「課税明細書」がない場合は固定資産評価証明書を取得して確認しましょう。なお、固定資産評価証明書を取得するためには、役所への申請が必要です。

マンションで減価償却するメリット

マンションを減価償却するメリットは以下3点です。

- 長期的に経費計上できる

- 設備投資を経費計上できる

- マンションの買い替え時期が判断しやすい

それぞれ詳しく解説します。

経費として計上することができる

一つ目のメリットはマンションの購入費用を長期に渡って経費として計上できる点が挙げられます。一般的に経費計上は物資を購入した年に行い、次年度以降に経費計上を持ち越すことはできません。

その点、減価償却では耐用年数に応じて経費計上できるので、1年で全てを経費として計上する必要がありません。分割して経費の計上を行うことで毎年額面上の利益を減少させることができるので、長期間に渡り節税効果が受けられるということです。

設備投資も経費でできる

二つ目のメリットは設備投資も経費として計上できる点にあります。マンションの場合は建物本体だけでなく付属している設備も減価償却が可能です。そのため設備投資を上手く活用し減価償却費用を増やせば、節税につながるというわけです。

ほかにも、減価償却を活用して設備投資を上手く行えば、キャッシュフローの改善にもつながります。

耐用年数で買い替え時期が判断できる

三つ目のメリットはマンションの買い替え時期に困らないという点にあります。マンションの買い替え時期は難しく、いつ買い替えるべきか頭を悩ましている人も多いのではないでしょうか。買い替え時期に困った場合は、「耐用年数」を基準に買い替えを判断できます。

耐用年数は不動産の寿命を表すものではないので、耐用年数を超えても問題なくマンションを使用することは可能です。ただし耐用年数を超えると減価償却ができなくなるため、今まで減価償却費として計上できていた経費が計上できなくなります。

額面上の経費がなくなることで利益は一気に上がり税金も跳ね上がってしまいます。損をしないために減価償却を生かせる耐用年数を目処にマンションは買い替えを行うと良いでしょう。

マンションで減価償却するデメリット

マンションの減価償却はメリットも多いですが以下のデメリットもあります。

- 現金は結局なくなる

- 減価償却期間が長いと不利になることも

それぞれ詳しく解説します。

現金は結局なくなる

減価償却はあくまで会計上の処理であり帳簿と実際の現金の支出が一致するわけではありません。例えば1000万円でマンションを購入し耐用年数が10年の場合は、1年目の減価償却費は100万円となります。

帳簿だけみると経費としての支出は100万円ですが実際にはマンションを購入した1000万円の支出があるのです。このように減価償却では会計上のお金と手元のお金が一致しないことがあります。

減価償却期間が長いと不利になることも

減価償却期間が長いことは必ずしもプラスに働くとは限らず不利益を生み出してしまうこともあります。耐用年数が長ければ減価償却期間も長くなり、長期にわたって減価償却費として毎年経費を計上できます。

しかし耐用年数=建物の寿命ではないため、減価償却期間の途中で建物が使えなくなってしまう可能性もあるのです。建物が使用できなくなっても減価償却が終わるまでは経費が発生し続けるため、無駄な経費がかかる点はデメリットといえるでしょう。

まとめ

減価償却費用は経費を長期に渡り計上できるため、長いスパンで節税を行うことにつながります。不動産の場合は建物本体のみでなく建物の設備も減価償却の対象です。収入のバランスを考えながら効果的に設備投資を行うことで、より高い節税効果が期待できるでしょう。

ただし減価償却はあくまで会計上の仕組みであり、帳簿上の支出と実際の支出が一致するとは限りません。そのため減価償却の仕組みを正しく理解していないと、経営がうまくいかなくなるリスクもあります。上述した内容を参考に仕組みを正しく理解したうえで、減価償却をうまく活用していきましょう。